定期保険とは一般的に、契約時に定めた期間に死亡・高度障害になったときに、保険金が支払われる保険のことを指します。

解約返戻金などがない掛け捨てタイプで、終身保険に比べて少ない保険料で一定期間の大きな保障を備えられるといったメリットがあります。

そこで今回は、最新の人気定期保険や加入するメリット・デメリットなどについてご紹介します。

定期保険人気ランキング

ここでは、人気の定期保険についてそれぞれの特徴をご紹介します。

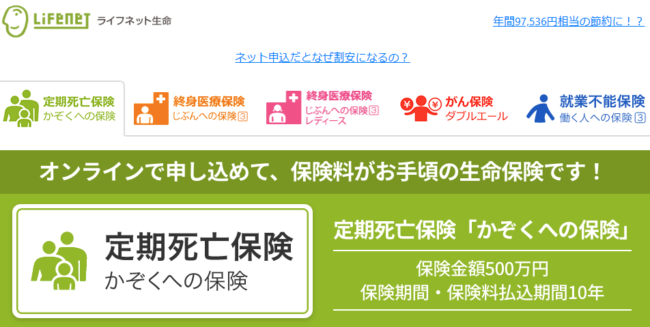

ライフネット生命「かぞくへの保険」

| 契約年齢 | 18歳~70歳 |

|---|---|

| 月払保険料 | 1,068円 ※30歳男性の場合 |

| 保険期間 | 10年 |

「かぞくへの保険」は、ライフネット生命が提供する定期生命保険で、死亡保障に焦点を当てています。

掛け捨てタイプであり、配当金や解約金はなく、最大1億円までの死亡保障が500万円から選択可能です。

保険期間は10年から90歳まで選択でき、オンラインでの申し込みができます。

低コストで提供されており、人件費や店舗の設備費がかからないため、お客様の負担が少ない点が魅力です。

また、ライフステージに合わせて「子どもが独立するまで」「定年退職まで」などの柔軟なプランが用意されています。

保険アワードで第一位を獲得するなど高い評価を受けている定期保険です。

オリックス生命「定期保険Bridge」

| 契約年齢 | 20歳~65歳 |

|---|---|

| 月払保険料 | 974円 ※30歳男性の場合 |

| 保険期間 | 10年 |

「定期保険ブリッジ」は、ネット型保険であり、加入者が自由に保険金額と保険期間を設定できる特徴を持っています。

最大3000万円までの保険金額や、10年満了から80歳満了までの柔軟な保険期間を選べます。

さらに「リビング・ニーズ特約」があらかじめ組み込まれているのも大きな魅力。

特約では、余命6か月以内の診断時に、指定した保険金額から利息と保険料相当額を差し引いた金額が支払われます。

ネット型の利便性と柔軟性、さらには予測不能な状況に備えるための特約が「定期保険ブリッジ」にはついています。

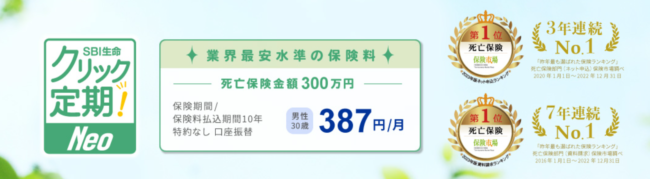

SBI生命「クリック定期!Neo」

| 契約年齢 | 20歳~69歳 |

|---|---|

| 月払保険料 | 990円 ※30歳男性の場合 |

| 保険期間 | 10年 |

楽天生命スーパー定期保険

| 契約年齢 | 20歳~69歳 |

|---|---|

| 月払保険料 | 980円 ※30歳男性の場合 |

| 保険期間 | 1年(自動更新) |

楽天生命のスーパー定期保険は、1年ごとの更新が可能で、更新後は最大5年間は保険料が変わりません。

この特徴は他の定期保険とは異なり、短期間の死亡保障を希望する方に適しています。

通常、他の商品では10年更新が基本となる中、1年~5年の短期間の保障が利用者にとって柔軟に選べる点は魅力といえるでしょう。

また楽天カードを持っていれば、保険料の支払いを楽天カードにすることで、毎月保険料の1%分の楽天スーパーポイントが還元されるメリットがあります。

ただし、5年ごとに保険料が上昇する仕組みがあるため、保険料の変動には注意が必要です。

短期での契約でなるべく費用を抑えたいといった方におすすめの保険です。

チューリッヒ生命「定期保険プラチナ」

| 契約年齢 | 15歳~80歳 |

|---|---|

| 月払保険料 | 980円 ※30歳男性の場合 |

| 保険期間 | 10年 |

楽天生命の「定期保険プラチナ」は、15歳から80歳まで申し込める定期保険です。

通常、高齢になると加入が難しくなる生命保険も存在しますが、この商品は高齢になっても加入ができるといった特徴があります。

主な保障内容は死亡保険金と高度障害保険金です。

特筆すべきは、多くの特約が用意されていること。

特約には、「特定疾病保険料払込免除特約」(3大疾病型や5大疾病型など)、「災害割増特約(Z02)」、「リビング・ニーズ特約」などが含まれています。

高齢者向けに設計された柔軟で多彩な特約が、ユーザーにとってより適切な保障プランを構築する手助けとなるはずです。

メットライフ生命「スーパー割引定期保険」

| 契約年齢 | 満20歳~65歳 |

|---|---|

| 月払保険料 | - |

| 保険期間 | - |

楽天生命の「健康クラス分け定期保険」は、掛け捨て型の定期死亡保険で、喫煙の有無や健康状態に応じて4つのクラスが設定され、健康な人ほど低い保険料で加入できます。

契約時のクラスは更新時も適用され、最長80歳まで同じ保険料率が適用されます。

死亡と高度障害に保障対象が絞られており、病気や災害に関係なく同額の保険金が保障されます。

不慮の事故により所定の身体障害状態になった場合、以後の保険料払い込みが免除される特典もあります。

保険期間は4つのタイプから選ぶことができ、10年、20年、60歳での年満了、65歳での歳満了が選べるようになっています。

アクサダイレクトの定期保険2

| 契約年齢 | 満20歳~69歳 |

|---|---|

| 月払保険料 | 1,050円 ※30歳男性の場合 |

| 保険期間 | 10年 |

アクサダイレクトは、ネット専門の保険会社で、全ての申込手続きがオンラインで行われます。

全年齢層において他社のネット申込専用の定期保険と同等の保険料で、500万円から1億円まで100万円単位での保険金額が設定可能です。

アクサダイレクトは元々割安な保険料を提供しており、標準体での利率となっており、健康体割引などはありません。

支払回数については「月払」のみが選択可能で、半年払いや年払いは選ぶことができないので注意が必要です。

メディケア生命「メディフィット定期」

| 契約年齢 | 18歳~70歳 |

|---|---|

| 月払保険料 | 977円 ※30歳男性の場合 |

| 保険期間 | 10年 |

メディケア生命の「メディフィット定期」は、唯一の死亡保障保険として、安価な保険料で定期保険に加入したい人にとっておすすめの商品です。

同じネット販売型の保険に比べても、優れた価格競争力を持ち、300万円から3000万円までの範囲で自由に加入することができます。

また、不慮の事故から180日以内に死亡した場合、その後の保険料払込が不要という特典が付帯している点です。

「メディフィット定期」は、死亡の原因に関わらず、病気、災害、事故による死亡であっても同じ保険金額が支払われるため、幅広いリスクに対して均等な保障がつく保険といえるでしょう。

ネオファースト生命「ネオde定期」

| 契約年齢 | 18歳~80歳 |

|---|---|

| 月払保険料 | 940円 ※30歳男性の場合 |

| 保険期間 | 10年 |

メディケア生命の「メディフィット定期」は、特定の事由による三大疾病での死亡時には以後の保険料の払込を免除する払込免除特約が備わっています。

被保険者が三大疾病に罹患した場合でも、保険料の支払いが軽減され、経済的な負担を軽減できる点が魅力です。

さらに、高度障害の保障も特則として追加でき、希望に応じた保障内容を選択できる柔軟性も特徴的。

商品の魅力の一環として、手頃な保険料であることが挙げられます。

保険料が手頃でありながらも、2,000万円を超える高額な保険金額が設定可能です。

医師の診査や健康診断書の提出が不要で、質問事項への回答だけで申し込みが可能となっています。

手続きが簡便で、かつ手頃な保険料で死亡保障を手に入れたい方におすすめの商品です。

はなさく生命「はなさく定期」

| 契約年齢 | 20歳~80歳 |

|---|---|

| 月払保険料 | 1,770円 ※30歳男性の場合 |

| 保険期間 | 10年 |

「はなさく定期」は、被保険者が亡くなったり高度障害になった場合に支払われる死亡保険で、最低保険金額は200万円から設定できます。

契約年齢が60歳以上で、満期を迎える年齢が90歳の場合は100万円からの選択にも対応しています。

保険期間は「歳満期」と「年満期」の2つから選択でき、60歳・90歳などを満期とする「歳満期」や、10年・20年の年数で設定できる「年満期」があり、柔軟なライフプランに対応します。

また、特約を付加することで、被保険者が亡くなった後の保険料の払い込みを免除できます。

上記の特約は、被保険者が上皮内がんで医師に診断された場合でも、保険料の支払いが免除される可能性があります。

「はなさく定期」は適用条件が比較的緩やかであるため、安心して加入できるのがポイントで、緊急の事態に備え、葬儀費用や家族の生活資金に充てることを検討している方におすすめです。

定期保険とは

定期保険は、契約時に決められた期間内で被保険者が死亡または高度障害になった場合にのみ、保険金が支払われる商品です。

掛け捨て型の保険とも呼ばれ、満期まで生存した場合には満期保険金の支払いはありません。

貯蓄機能がなく、途中で解約した場合も原則として解約返戻金の支払いはありません。

このため、終身保険や養老保険に比べて保険料が割安になっており、手頃な保険料で不測の事態に備えることができるメリットがあります。

満期になると契約は終了しますが、一部の商品では更新することで保障を継続できるものもあります。

保険期間や保険金額を柔軟に設定でき、短期間の死亡保障を手軽に得ることが可能です。

定期保険と終身保険の違い

定期保険とよく比較されるものとして終身保険があります。

どちらも同じ死亡保険ですが以下のような違いがあります。

| 比較項目 | 定期保険 | 終身保険 |

|---|---|---|

| 保険期間 | 一定期間 | 一生涯 |

| 保険料 | 終身保険と比べて安め | 定期保険と比べて高め |

| 見直しのしやすさ | 満期や更新のタイミングがあるので見直しやすい | 見直しができないわけではないが、一生涯保障なのでハードルが高い |

| 解約返戻金 | ない(あってもわずか) | あり |

定期保険の保険期間とは

定期保険には、主に「年満了型」「歳満了型」「更新型」「全期型」の4つの基本的なタイプがあります。

年満了型は10年や20年のような特定の年数で契約を終了し、歳満了型は60歳や99歳のような特定の年齢で契約が終了します。

更新型は短い期間で契約を結び、満期になると自動的に更新され、全期型は契約者が必要な全期間を指定し、更新がなく満期になると契約が終了します。

契約時の保険料は更新型が割安ですが、更新を続けると保険料が上昇する一方、全期型は契約期間全体で保険料が一定となる違いがあります。

更新型は保険料が初めは割安ですが、継続すると上昇するため、同じ条件であれば全期型が総払込保険料が少なくなることが一般的です。

ライフサイクルに応じて保障金額の見直しを行う場合は更新型が適しており、長期的な保障が必要な場合は全期型がおすすめだといえるでしょう。

定期保険の種類

定期保険には以下の種類に分けられます。

定期保険(平準型)

定期保険の中で最も基本的な形には「定期保険(平準型)」とよばれるものがあります。

上記は契約時に設定した保険期間中に万一のことがあった場合に保険金を受け取れます。

保険金額は一定となっており、保険期間中に変動することはないのが特徴です。

ただし、満期を迎えると更新できる場合もあります。

逓減定期保険

逓減型定期保険は、契約直後に最大の保険金額を受け取り、年数が経過するにつれて保険金額が減少する形式の保険です。

万一の場合、一括で請求時点での保険金額が支払われます。

保険期間中の保険料は一定で、平準型定期保険に比べて割安になる傾向があります。

ちなみに逓減率(減少していく割合)は保険会社によって異なり、一部の商品では逓減率を自分で選ぶことができます。

逓減型定期保険は、子供の成長などにより必要な保障額が減少する場合に合理的な選択とされます。

逓減型は初期の高い保障が必要で、将来的には必要な保障が減少する状況におすすめです。

収入保障保険

収入保障保険は逓減定期保険と同じく、年数経過とともに保険金額が減少していく定期保険です。

逓減定期保険との違いは、万一のことがあった場合に保険金を分割で受け取れるといったところです。

定期保険の中では保険料を最も割安に抑えることができるといった魅力があります。

以上のことから、収入保障保険は遺族の生活費の確保を目的とする場合におすすめの保険タイプだといえるでしょう。

定期保険に加入するメリット

定期保険のメリットの一つは、その保険料がお手頃であることです。

掛け捨て型の性質を持ち、同じ保険金額を設定する場合、終身保険や養老保険に比べて保険料を割安に抑えられます。

家族の生活費などの必要な保障額が増加した場合にも、保険料の負担を軽減できる利点があります。

掛け捨てタイプの定期保険は保険期間が限定されているため、必要な保障額が減少した場合や、保険料負担が厳しくなった場合には見直ししやすい特長があります。

また、毎年の生命保険料控除を利用できる点もメリットのひとつ。

上記は1年間の払込保険料の一定額を所得税と住民税の対象となる所得から差し引くことができる制度で、一般生命保険料控除の対象となります。

定期保険に加入するデメリット

定期保険のデメリットは、まず期間限定の性質からくる保障終了の点です。

定期保険は契約期間が終了すると、保障がなくなります。

また、保険料が掛け捨て型であるため、満期まで生存した場合には満期保険金が支払われることはありません。

同様に、保険期間中に途中解約した場合も解約返戻金の支払いは原則的にありません(ただし、商品によっては多少の解約返戻金がある場合もあるので注意が必要です)。

上記のようなシンプルな保険構造は一定の期間のみの保障を提供するため、契約者が満期日になり定期保険を更新する場合には、年齢や保障期間によっては保険料が倍くらい上がることがあるため考慮しなければいけません。

定期保険に加入する主な目的とは

定期保険への加入を検討しているのであればまず、加入する目的について明確にしておく必要があります。

定期保険に加入する主な目的には以下のものが挙げられます。

万が一の時の遺族の生活資金を確保するため

被保険者が家族の大黒柱である場合、残された家族の収入が途絶えることから生活維持のためにある程度の資金が必要となります。

もし定期保険への加入を考えているのであればまず、月々の生活資金や賃貸住宅の家賃、配偶者の収入や預貯金などを考慮し、必要な保障額を見積もるようにしましょう。

ちなみに遺族年金や死亡退職金なども含めて家族に残される資産も考慮の対象です。

また賃貸住宅に住んでいる場合は、住宅資金である家賃も今後の支出に含める必要があり、生活を続けるにあたって、合計の必要保障額は減少する傾向があるといわれています。

定期保険の一種である「収入保障保険」は、お給料のように分割して受け取ることができ、残された家族に対して継続的な資金が受け取れます。

万が一の子供の教育資金を準備するため

子供の成長に伴い、教育資金を備えるための対策をすることが重要です。

まず、教育費にかかる費用を見積もり、対策が必要な時期を押さえましょう。

生命保険の中でも定期保険は主に、「学資保険」や「終身保険」などを活用して備えるのに効果的です。

定期保険を活用する場合の特徴は貯蓄ではなく、万一の場合に限って子供の教育資金を確保する点です。

子供が生まれてから20~25年後をめどに、学費がかかる時期までの期間を考慮して定期保険の満期を設定し、保障します。

ただし学資保険とは異なり、大学進学時に満期保険金を受け取ることはできず、進学費用を別途用意する必要があるので注意が必要です。

また子供の人数や年齢に合わせて、必要な時期を絞って保険の内容を決定することも重要です。

子供の成長に伴い必要な教育資金が減少するタイミングがあれば、逓減定期保険を検討して保険料を抑えることもできるでしょう。

定期保険の見直しのタイミングとは

定期保険はおもに自身のライフスタイルの変化によって見直すことが推奨されています。

おもに以下のタイミングで見直してみるといいでしょう。

結婚

配偶者の収入にもよりますが、結婚によって生活費や住宅費の保障が必要になるケースがあるので、見直すにに適しています。

出産

家族が増えるため、その分生活費や子供の教育資金を備えるために一度見直すのがおすすめです。

ちなみに必要保障額は一般的に子供が生まれたあとがピークとなり、その後だんだん減少していく傾向にあるのが一般的です。

さらに子供の人数が増えれば追加で保障を上乗せしなければいけません。

住宅購入時

住宅を購入し団信に加入した場合、住宅ローン分を別途まかなうことができるため、住宅費を必要保障額から減らすことができるので見直してみましょう。

子どもが独立したタイミング

子どもが独立したタイミングで見直すことによって、今まで子供のために備えてきた保障を減らすことができます。

定期保険選びで迷ったら保険相談窓口に相談してみよう!

今回は、最新の人気定期保険や加入するメリット・デメリットなどについてご紹介してきました。

定期保険は一定期間、比較的手頃な保険料で手厚い保障を持てるという特徴があり安心感があります。

しかし一方で、保険料が掛け捨てで解約返戻金がないことや契約更新により保険料が上がる点には注意が必要です。

定期保険を含めて保険はそれぞれのライフスタイルやニーズなどによって加入すべき保険は異なります。

もし保険選びで迷ったら保険相談窓口に相談するのがおすすめです。

いくつかの保険会社と比較検討できるだけではなく、プロからのアドバイスも受けられます。