大学進学などに必要な費用を捻出するために、お金を借りるという方法があります。

学費を賄うためのお金を借りる方法には、学生ローンや、奨学金などが利用できます。

また、奨学金にも返す必要があるものや、返済は不要なものなど種類は複数あります。

奨学金には、「貸与型」の奨学金と「給付型」の奨学金があります。

本記事では、学生ローンと奨学金の違いについて以下の内容でご紹介します。

- 学生ローンと奨学金の違い

- 学生ローンと奨学金のメリットデメリット

- 学生ローンと奨学金のどちらを選ぶべきか

- 学生ローンと奨学金に関するよくある質問

学生ローンと奨学金の違いについて知りたい人は、ぜひ参考にしてください。

学生ローンと奨学金の違い

学生ローンと奨学金の違いについてご紹介します。

学生ローンと奨学金の大きな違いは、債務者が学生か親なのかの違いとなります。

奨学金は、学生が債務者となり借入と返済を行います。

一方で、学生ローンは審査で安定した収入を求められます。

学生ローンの申し込み者となる親が債務者となります。

簡単な違いは以下のとおりです。

| 学生ローン | 奨学金 | |

|---|---|---|

| 債務者 | 保護者 | 学生 |

| 受取方 | 一括 | 分割 |

| 利用可能額 | 350〜450万円 | 1〜12万円/月 |

| 申し込み時期 | 期間に決まりはない | 決められた募集期間 |

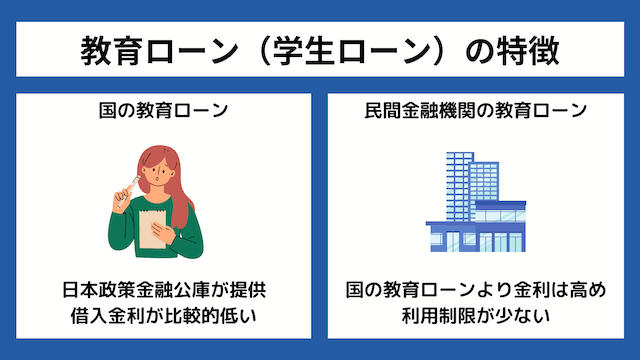

学生ローンの特徴

学生ローンは大別すると以下の2つに分けられます。

- 国の教育ローン(学生ローン)

- 民間金融機関の教育ローン

国の教育ローン(学生ローン)

国の教育ローンは日本政策金融公庫によって提供されています。

子ども1人あたり最大350万円まで、特定条件下では450万円までの借入が可能です。

参考元:日本制作金融公庫「教育一般貸付(国の教育ローン)」

借入金利が比較的低く設定されています。

また、ひとり親家庭への優遇措置があります。

国の教育ローンは受験前の申込みができて、入学金に利用可能です。

世帯年収による収入基準が設けられており、2人子どもがいる世帯の場合は年収890万円までが利用可能な基準となります。

民間金融機関の教育ローン(学生ローン)

一方で、民間金融機関の教育ローンは金利が高めに設定されていることが多いです。

国の教育ローンに近い金利を提供する金融機関も増えてきています。

また、民間金融機関の教育ローンは借入可能額が比較的大きいです。

資金使途の自由度が高いという特徴もあります。

借入方法も一括か都度借入から選択できます。

利用制限が少なく、幅広い層の方でも利用しやすいことも特徴です。

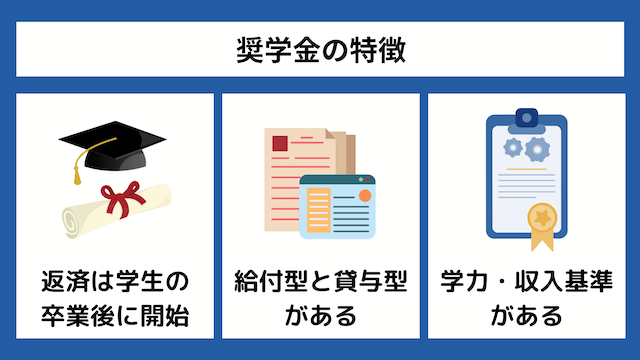

奨学金の特徴

奨学金は経済的な理由で進学が困難な学生のための学費支援制度です。

主にJASSOが提供する奨学金が日本で広く利用されています。

教育ローンと異なり、奨学金は学生が借りて学生が返済するという特徴があります。

奨学金の返済は、学生が卒業後に開始されるのが一般的です。

なお、奨学金には返済不要の給付型と、卒業後に返済する貸与型が存在します。

給付型奨学金は学力と収入基準を満たす必要があります。

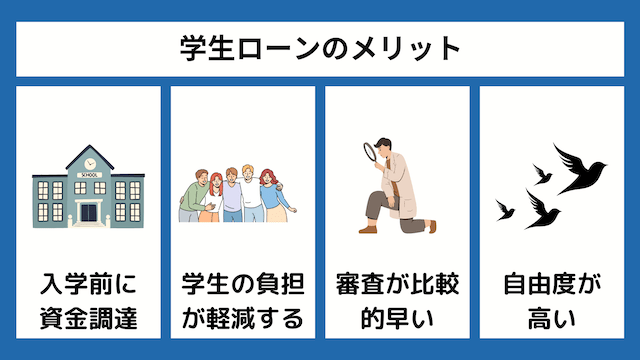

学生ローンのメリット

学生ローンのメリットとして考えられることは以下のとおりです。

入学前に資金調達できる

奨学金では入学前の資金調達はできませんが、学生ローンの場合は借入できます。

受験から新生活をスタートさせる費用まで、入学前の段階で必要となる幅広い出費に利用できます。

学生ローンは、入学前に受験料や新生活の準備資金を確保できるということがメリットです。

学生の負担が軽減する

学生ローンは保護者が借入れと返済を行うため、学生に負担がかかりません。

学生は学費の心配をせずに学業に集中できる環境が整うというメリットがあります。

社会人になった後も、奨学金を返済するという負担が発生しません。

子どもが将来的に、教育費のための借金を背負う必要がなくなります。

審査が比較的早い

学生ローンは年中いつでも、申し込みができます。

奨学金の申し込み期間は、年に2回あるとされています。

また、奨学金と比較して審査が早いという特徴があります。

急いで学費を用意するという人にも対応しています。

利用目的の自由度が高い

学生ローンは利用目的の自由度が高いというメリットがあります。

入学金や授業料以外にも、教育関連の支出に使用できるとされています。

例えば、以下のような支出に利用できる場合があります。

利用用途は借入先により異なるのが一般的です。

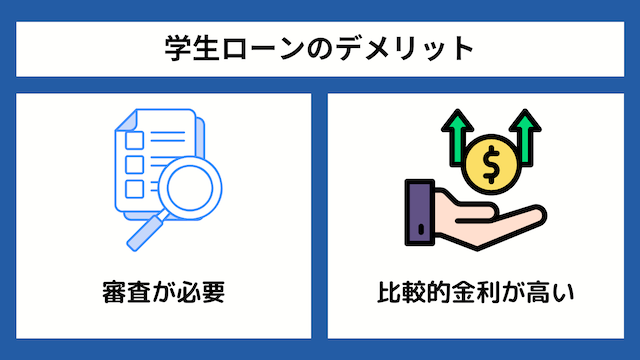

学生ローンのデメリット

学生ローンのデメリットとして考えられることは以下のとおりです。

- 審査が必要

- 比較的金利が高い

審査が必要

学生ローンを利用するためには金融機関の審査に通る必要があります。

審査基準は公開されておりませんが、安定した収入があることがポイントの1つです。

収入が不安定だと審査に影響を与える可能性があります。

また、他社からの借入れが多いと、学生ローンの審査に影響を及ぼすことがあるため注意が必要です。

教育ローンの審査に通過できるかは、金融機関のWEBサイトで確認できる場合があります。

比較的金利が高い

教育ローンは奨学金と比較して金利が高い傾向にあります。

また、教育ローンは利用開始直後から利息が発生します。

返済期間が長くなることにより、教育ローンの総支払額の増加につながります。

奨学金のメリット

奨学金のメリットで考えられることは以下のとおりです。

返済能力の審査がない

奨学金は経済的な理由で進学が難しい人を対象にしています。

奨学金には、返済能力に基づく審査がありません。

収入や所得が一定以下であることが利用条件です。

経済的障壁を軽減し、より多くの学生が大学進学を目指せるというメリットがあります。

学生ローンに比べて低金利

奨学金の金利は学生ローンに比べて低めに設定されています。

また、在学中は奨学金の利息が発生しないため、返済時の総額負担が軽減されるのもメリットです。

申し込み条件は難しいですが、給付型の奨学金の場合は、返済が不要となります。

在学中は返済不要で無利息期間

学生ローンは、利用開始後から利息が発生します。

一方で、奨学金は在学中は無利息であり、卒業後から利息が発生します。

奨学金は在学中が無利息のため、返済総額が少なくなるというメリットがあります。

奨学金のデメリット

奨学金で考えられるデメリットについてご紹介します。

- 利用制限がある

- 返済負担が学生にかかる

- 入学前の費用に当てられない

利用制限がある

奨学金は、募集枠が限られている場合があります。

また、収入基準と学力基準が定められており、給付型や無利息型の奨学金は条件が厳しいです。

日本学生支援機構(JASSO)の奨学金の種類は以下のとおりです。

| 概要 | |

|---|---|

| 給付型奨学金 | 返済が不要な奨学金 |

| 貸与型 第一種奨学金 | 利息がない奨学金 |

| 貸与型 第二種奨学金 | 利息がある奨学金 |

収入基準と学力基準を満たしていないと、利用できない可能性もあります。

返済負担が学生にかかる

奨学金の返済負担が学生にかかります。

卒業後に返済する必要があるため、経済的負担が発生します。

社会人になってからの収入の一部を返済に充てる必要があります。

長期間にわたる返済計画を立てることが必要です。

入学前の費用に当てられない

奨学金は入学後に入金されるため、入学前の費用には利用できません。

入学金や新生活スタートの準備資金を別途用意する必要があります。

奨学金は、入学前の準備資金に使用できないことがデメリットです。

なお、学生ローンの場合は、入学前の費用に当てられます。

学生ローンと奨学金のどちらを選ぶべきか

学生ローンと奨学金のどちらを選ぶべきかそれぞれおすすめな人についてご紹介します。

学生ローンがおすすめな人

学生ローンは入学前の準備費用にも利用可能です。

入学金や敷金など様々な費用に使えます。

また、子どもに負担をかけたくない場合、教育ローンを親名義で利用できます。

学力基準や収入基準で奨学金が利用できない場合は、基準が異なる学生ローンを利用できる場合があります。

学生ローンは、申込み時期に制限がありません。

審査も比較的速いため、急いで資金を用意する必要がある人にも適しています。

奨学金がおすすめな人

経済的な理由が原因で学費を出せない家庭は奨学金が適しています。

返済不要の給付型奨学金や無利息の奨学金もあります。

少しでも経済的な負担を減らしたい人におすすめです。

返済不要の給付型奨学金や無利息の奨学金などは、世帯収入や学力など特定の基準を満たす必要があります。

なお、奨学金の申込みには募集期間が設定されています。

奨学金の利用を考えている人は、事前の情報収集が必要です。

学生ローンと奨学金に関するよくある質問

学生ローンと奨学金に関するよくある質問についてご紹介します。

学生ローンと奨学金は併用できますか?

奨学金と学生ローンは併用は可能です。

学生ローンと奨学金では借りる名義人が異なります。

保護者が学生ローンを、学生が奨学金をそれぞれ申し込む形になります。

学生ローンと奨学金のそれぞれに申し込みと審査が必要になります。

奨学金は借りた方が良いですか?

経済的に余裕がある場合は借りない方が良い場合もあります。

貸与型奨学金は学生本人が返済義務を負うというものです。

奨学金の使い道は学生自身が管理する必要があります。

奨学金の使い道に制限がなく、プライベートでの支出に使用してしまうというリスクがあります。

学生ローンと奨学金の違いまとめ

学生ローンと奨学金の違いについて以下の内容でご紹介しました。

学生ローンは、入学前に借りられたり、申し込み期間が決まっていなかったりと比較的自由度が高いです。

しかしながら、利用し始めた時から金利が発生し、返済総額が多くなってしまう傾向にあります。

奨学金は経済的援助の性質が強く、条件を満たした学生が利用できます。

場合によっては返済が免除される可能性があるという違いがあります。

それぞれの性質を理解した上で、申し込みを決めてください。

なお、当サイト(マネースタジオ)には、他にもさまざまな記事があります。

気になる記事があれば、ぜひ参考にしてください。