新しい仕事に慣れてきたけど、最初の給料日まではまだまだ先。

とはいっても今月の家賃の支払いはしないといけないし。転職してすぐは何かとお金がかかる…

カードローンは収入があればお金を借りることができますが、まだ最初の給料がでていない入社したてでも利用することはできるのでしょうか?

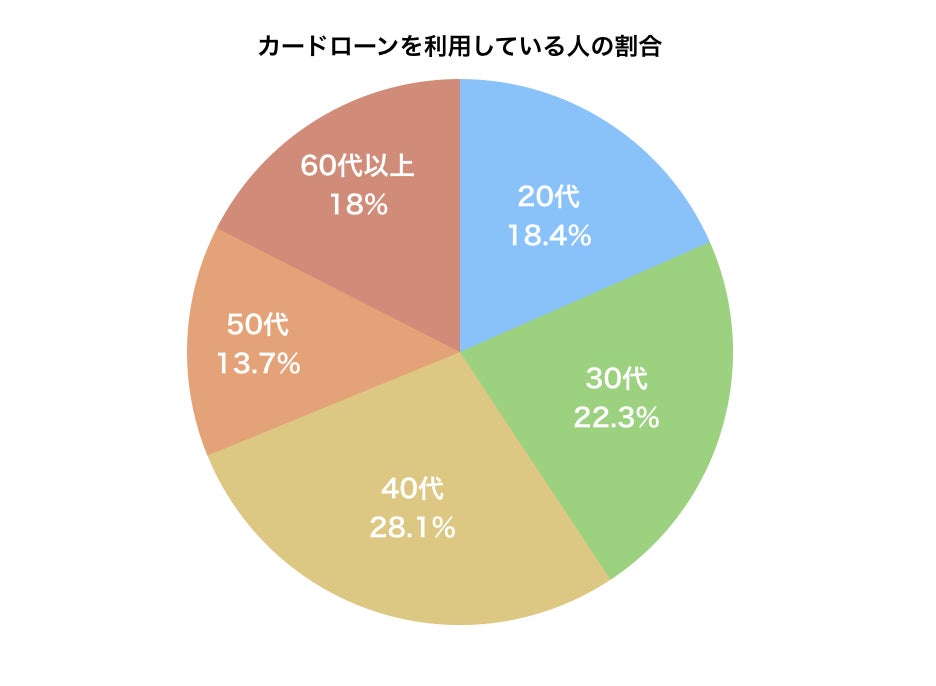

上記からもわかるように、20代のカードローン利用割合は30~40代に続き多いことが分かります。

今回は、入社したてでもカードローンの利用は可能なのかについて解説していきます。

この記事でわかること

- カードローンは入社したてでも利用ができるのか

- 入社したての人がカードローンを選ぶポイント

- 審査に落ちてしまいがちなポイントとは

- 入社したてでもおすすめのカードローンとは

- 金利(年率)

- 年4.5%~17.8%

- 融資スピード

- 最短3分融資! ※お申込み時間や審査によりご希望に添えない場合がございます。

- 審査スピード

- 最短3分! ※お申込み時間や審査によりご希望に添えない場合がございます

- 限度額

- 1万~500万円

- 無利息の期間

- 30日間利息0円!

- 郵送物の有無

- Web完結申し込みで無し! ※メールアドレス登録とWeb明細利用の登録が必要です。

- 企業名

- SMBCコンシューマーファイナンス

カードローンは入社したてでも利用できるか

結論から申しますと、カードローンは入社したてでも利用できる可能性が高いです。

カードローンの申し込み資格の最低条件は、下記の二つです。

- 安定した収入があるか

- 年齢制限に引っかかっていないか

そのため、アルバイトなどでも収入があれば、カードローンの申し込みができるのです。

また安定した収入とは、申込者の収入に関する様々な情報から点数化を行い、安定性をチェックします。

たとえば下記のようなポイントから点数をつけていきます。

- 年収

- 雇用形態

- 勤続年数

- 給与形態

- 業種・職種

安定した収入の場合、たとえ年収がそこまで高くなくても固定給で、毎月の収入にそこまでふり幅がなければ、安定していると判断されます。

逆に年収が高くても、給与形態が歩合給であれば返済できない月も出てくるのでは?と懸念され、安定性のポイントがぐっと下がるのです。

その点で考えると、勤続年数なども考慮されます。勤続年数が長いと、より収入が安定していると考えられるのです。

審査に通っても一番低い限度額であることがほとんど

安定した収入の観点から考慮すると、入社したての場合は入社はしているけど、収入の実績がありません。

そのため、判断材料となるものはありません。

そこで利用するカードローンが定める最低金額であれば、借入が可能なケースが多いです。

むしろ入社したてのひとが確実に審査に通過したいのであれば、借入したい金額は必要最低限にとどめる必要があるでしょう。

仮にもうちょっと借りたかった…という場合でも利用後に滞納をせずきちんと利用し続ければ、収入が安定してきたころに増額申請を行うことで、借入額を増やすこともできます。

入社したての人がカードローンを選ぶポイント

入社した手の人がカードローンを利用する場合、カードローン選びが非常に重要です。

入社したてでも利用しやすいカードローンを利用しないと、なかなか審査に通過できずに途方に暮れてしまうことも。

そこで、入社したての人がカードローンを選ぶ時のポイントや、利用前に把握しておいた方がいいことを紹介します。

- 返済最低額が低めカードローンを利用する

- 銀行系よりも消費者金融系を利用

- 借入する金額はできるだけ少なく!

- 無利息サービスがあるものを利用しよう

上記が、申込前に抑えておきたいポイントです。

細かいポイントももうちょっと詳しく解説していきます。

返済最低額が低めカードローンを利用する

入社したての場合、返済最低額が低めのカードローンを選びましょう。

入社したてから数か月は、試用期間などでまだまだ収入が安定せず、月の収入から返済額をねん出することも厳しいことがあります。

カードローンで借りられたはいいものの、月の返済額が高すぎて返済が間に合わないケースも。

そこで、月の返済額が低めのカードローンを利用することが大切なのです。

参考にするために大手消費者金融5社の、10万円借りた時の1か月の最低返済額を確認してみましょう。

| 金融機関名 | 最小返済額 | 金利 | 利息(利用日数30日) | 元金 |

|---|---|---|---|---|

| アコム | 5,000円 | 年18.00% | 1,479円 | 3,521円 |

| プロミス | 4,000円 | 年17.80% | 1,463円 | 2,537円 |

| アイフル | 5,000円 | 年18.00% | 1,479円 | 3,521円 |

| SMBCモビット | 8,000円 | 年18.00% | 1,479円 | 6,521円 |

| レイクALSA | 4,000円 | 年18.00% | 1,479円 | 2,521円 |

上記のような計算になります。

もちろん今回は10万円借りた時の計算のため、利用条件によってはもっと少なくなるでしょう。

例えば一番高額なSMBCモビットとプロミス・レイクでは返済最低額が倍近く違うことがわかります。

仮に初任給からしばらくの間、毎月8000円も払っていけるだろうか…と考えておく必要があります。

一方で一番最低金額が低いプロミス、レイクALSAは4000円のため、何とか無理なく払っていける金額であるかと思います。

このように目の前のお金がない状況だけにとらわれず、借りた後の返済のことも考慮して考えていくことが大切です。

銀行系よりも消費者金融系を利用

カードローンには、三井住友銀行やみずほ銀行などが運営するような銀行系のカードローンと、CMなどで見かけるアコムやプロミスのような消費者金融系のカードローンがあります。

入社したての場合は消費者金融系のカードローンがおすすめです。

一般的に銀行系のカードローンは審査が厳しい傾向にあります。

低金利で利用ができますが、その分確実に返済していくことができる人であるかを厳しくチェックして審査するのです。

一方で消費者金融は銀行に比べると、入社したてでも審査に通過できる可能性は十分あります。

入社したての場合は、返済額が低めの小h氏や金融系のカードローンにを利用しましょう。

借入する金額はできるだけ少なく!

カードローンの申し込み時には、借入希望額をできるだけ少なめにして申し込みましょう。

カードローンの審査では、申込者の借入希望額と収入のバランスを考慮して、返済を滞納することなく利用していけるかをチェックします。

そのため、そもそもまだ収入がない入社したての申込者の場合、高額な利用を希望したところで審査に通過することはできないのです。

希望額が低いと、おのずと月の最低返済額も下がります。

無理なく返済していける金額であれば滞納を起こすリスクも低いので、審査担当者の審査通過させるハードルも下げることができます。

いろいろと出費が発生してしまうかもしれず、大目に借りたい気持ちはわかりますが、とにかく審査に通過させることだけを最優先させた方がよいです。

無利息サービスがあるものを利用しよう

消費者金融系のカードローンには、初回利用時に限り無利息サービスが利用できるところがあります。

仮に30日以内に全額返済をすれば、返済は借入金額だけで済み、利息が発生しません。

一見どこも同じような無利息サービスに感じますが、若干利用条件などが異なることがあります。

自分の今後の見込みを考えながら利用する消費者金融のカードローンを選びましょう。

入社したての人がカードローンの審査に落ちやすい原因

入社したてのひとがカードローンを選ぶポイントはわかりました。

ここではより審査に通過しやすくなるために、入社したての人が陥りやすい審査に落ちがちな原因を紹介していきます。

- 借入希望額が多すぎた

- すでに他社での借り入れが多い

- 一度に複数の申し込みをした

細かいポイントを紹介していきます。

借入希望額が多すぎた

そもそもカードローンの利用の最低条件が安定した収入があることであるのにも関わらず、入社したてで収入が安定していません。

それにも関わらず借入希望額が多いと、審査に落とされてしまうこともあります。

確実に審査に通過したい場合は、借入希望額を少なめにして申し込みを行いましょう。

すでに他社での借り入れが多い

すでの他社での借り入れがあると、審査に落ちてしまう可能性があります。

カードローンでは、何社からも借入を行っている多重債務者は避けられがちな現状があります。

何社からも借りいれを行っているひとは、1社の返済が間に合わずに次の会社で借りることで返済を間に合わせているケースが多いのです。

そのため、融資を行ってもきちんと返済が行われないリスクがあります。

確実にカードローンの審査に通過したいのであれば、できるだけ返済を進めておき、借入件数や借入総額を減らしておきましょう。

一度に複数の申し込みをした

一度に複数の申し込みを行うと、申し込みブラックとなってしまい審査に通過できません。

カードローンの審査では、信用情報を照会する際に同じタイミングで行っているカードローンの申し込み状況がわかります。

仮にすべてのローンの審査に通って融資が行わrてしまうと、総量規制を超えての融資を行ってしまうリスクがあります。

総量規制を超えて融資を行うと、ペナルティを受けるのは会社側のため、それを防ぐために同時期のカードローン申し込みはすべて審査に落ちるようになっています。

そのため、もうしこみは1社ずつ行い、次の申し込みを行う際は審査結果が判明してからにしましょう。

一度申し込みブラックとなってしまうと、半年間はブラック状態が続いてしまい、カードローンを利用したくても利用できない状況になってしまいます。

入社したてでもできれば少し時間を置いた方がいい

入社したてのタイミングでどうしても必要な場合はしょうがないですが、できれば入社してすぐに申し込みを行うことは避けたいところです。

基本的に勤続年数は最低でも半年、できれば1年以上経過していると、安定性を証明しやすくなります。

そのため、できれば少しでも時間をおいてから申し込みを行うことが大切です。

できれば転職前に契約しておくと良い

もし事前に転職することがわかっていれば、転職前にカードローンを契約しておくのもひとつの対処法です。

転職前の退職する前に契約ができれば、勤務先や収入情報は以前の職場のものを使えます。

そのため借入条件も前職のもので行われるため、入社したてで申し込むよりもいい条件で借りられる可能性があります。

先にわかっている状態が前提ですが、一つの対処法としてぜひ活用してください。

入社したてでもおすすめのカードローン

ここでは、入社したてでも利用しやすいカードローンを紹介していきます。

今回ご紹介するカードローンは、下記の6つです。

- プロミス

- アイフル

- SMBCモビット

- ダイレクトワン

- レイクALSA

- ジェイスコア

上記は、即日融資にも対応しているので、今日申し込んですぐにお金を借りられる可能性もあります。

ほかにもWEB完結申し込みなどにも対応しているため、入社したてで忙しい方でも利用しやすいカードローンといえるでしょう。

各社のおすすめポイントをもう少し詳しく解説していきます。

プロミス

プロミス基本情報

金利

4.5〜17.8%

審査時間

最短3分

※お申込み時間や審査によりご希望に添えない場合がございます。

融資時間

最短3分

※お申込み時間や審査によりご希望に添えない場合がございます。

無利息期間

30日間

限度額

1~500万円

| プロミス概要 | |

|---|---|

| 商品名 | プロミス |

| 利用限度額 | 500万円まで |

| 金利 | 4.5%~17.8% |

| 担保・保証人 | 不要 |

消費者金融の中では、一番おすすめのカードローンがプロミスです。

プロミスのWeb完結申し込みも、来店不要・郵送なしで利用できる点が特徴的です。

実家だから家に消費者金融から手紙が来るのは困る…万が一消費者金融に入っていくところを見られたら怖い…というひとでも、スマホですべて申し込み・手続きが完了するのでうれしいですね。

またプロミスでは、初回に限り30日間の無利息サービスを利用できます。

利息を抑えてお得に借り入れできるのも魅力です。

とりあえず迷ったらプロミスでよいでしょう。

アイフル

| アイフル基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 融資時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~800万円 |

| アイフルの概要 | |

|---|---|

| 商品名 | アイフル |

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 利用限度額 | 800万円 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 初回利用日(初回契約日翌日)から30日間 |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | 原則なし |

| 申し込み可能年齢 | 20歳~69歳 |

| 遅延損害金 | 20.0% |

※1.お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルは20歳から申し込みできるカードローンです。

入社したてでも、毎月安定した収入を得られる職に就いていれば、審査を通じて借り入れできる可能性があります。

審査時間は最短18分※1と非常に早いです。

最低金利は大手消費者金融の中でも3.0%と低く、初回契約の翌日から30日間は利息が免除されます。

SMBCモビット

| SMBCモビット基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短15分 ※申込の曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。 |

| 融資時間 |

最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 無利息期間 | なし |

| 限度額 | 1万円~800万円 |

| SMBCモビットの概要 | |

|---|---|

| 商品名 | SMBCモビット |

| 審査時間 | 最短15分※1 |

| 利用限度額 | 1万円~800万円 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | – |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | 原則なし |

| 申し込み可能年齢 | 20歳~74歳※2 |

| 遅延損害金 | 20.0% |

| おまとめローン | 〇 |

※1 お申込み時間や審査状況によりご希望に添えない場合があります。

※2 収入が年金のみの方はお申込いただけません。

カードローンのSMBCモビットは、三井住友カードが運営しています。

申し込み可能年齢は20歳~74歳※です。※収入が年金のみの方はお申込いただけません。

プロミスやアイフルと同様に、入社したてでも毎月安定した収入を得られる職に就いていれば、審査を通じて借り入れできる可能性があるでしょう。

最低金利が3.0%と業界内で低く設定されています。

しかし無利息期間は提供していません。

代わりに、返済時にVポイントが貯まるシステムを導入しています。

ダイレクトワン

| ダイレクトワン基本情報 | |

|---|---|

| 金利 | 4.9%〜18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 55日間 |

| 限度額 | 1万円~300万円 |

| ダイレクトワンの概要 | |

|---|---|

| 商品名 | ダイレクトワン |

| 審査時間 | 最短30分 |

| 利用限度額 | 1万円~300万円 |

| 金利 | 年4.9~18.0% |

| 無利息期間 | 初回借入の翌日から55日間※ |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | あり |

| 申し込み可能年齢 | 20歳~69歳 |

| 遅延損害金 | 20.0% |

※ ダイレクトワンと初めてお取引かつWEB契約された方に限ります。

スルガ銀行グループのダイレクトワンは、20歳~69歳が対象のカードローンです。

入社したてでも、毎月安定した収入を得られるなら、審査に申し込んでみることをおすすめします。

無利息期間が55日間※と、他の大手カードローンよりも長い※です。

地方銀行の系列ではありますが、全国どこからでもWEB契約が可能なので、近くに店舗がなくても、融資を受けることができます。

※1店頭窓口でお申込みをされた場合は、当日のお借入れが可能です。楽天銀行スーパーローン

楽天銀行カードローン基本情報

金利

1.9%~14.5%

審査時間

最短即日

融資時間

最短即日

無利息期間

なし

限度額

10万円~800万円

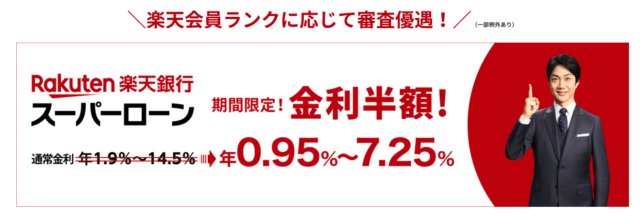

楽天銀行スーパーローンは、楽天銀行株式会社が運営する個人向けローンサービスです。

楽天銀行の口座なしでも利用できるものの、楽天会員ランクが高いほど審査が優遇されます。

また楽天銀行ユーザーであれば、24時間365日いつでも即日でキャッシング可能です。

他にも、「毎月の返済は2,000円〜」「入会・利用で楽天ポイント付与」「無利息期間あり(条件あり※)」など、多くの魅力があるカードローンです。

※無利息期間が利用できる条件

- 楽天銀行口座開設と楽天銀行スーパーローンを同時に申込む

- 楽天銀行スーパーローンの返済口座を楽天銀行口座に指定する

| 楽天銀行スーパーローンの概要 | |

|---|---|

| 商品名 | 楽天銀行スーパーローン |

| 審査時間 | 最短即日(数日かかる場合あり) |

| 利用限度額 | 10万~800万円 |

| 金利 | 4.5%~18.0% |

| 無利息期間 | 初回借入日の翌日から30日間の無利息期間(条件あり) |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | あり |

| 申し込み可能年齢 | 20歳〜62歳 |

| 遅延損害金 | 19.9% |

レイクALSA

| レイク基本情報 | |

|---|---|

| 金利 | 4.5%~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分 |

| 無利息期間 | 60日間 ※契約額が1~200万円の方 |

| 限度額 | 1万~500万円 |

| レイクALSA概要 | |

|---|---|

| 商品名 | レイクALSA |

| 利用限度額 | 1万円以上~500万円以内 |

| 金利 | 4.5%~18.0% |

| 担保・保証人 | 不要 |

レイクALSAの一番の特徴は、選べる3つの無利息サービスです。

利用金額によって、最大3つの無利息サービスから選ぶことができます。

金額によっては、最大180日間の無利息サービスの利用が可能です。

これは他社にはないレイクALSAの強みでしょう。

ほかにもレイクALSAのアプリを活用してスマホATMを利用すれば、カードレスでもセブン銀行で引き出すことができます。

ジェイスコア

| jscore(ジェイスコア)基本情報 | |

|---|---|

| 金利 | 0.8%~15.0% |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 10万円~1,000万円 |

| jscore(ジェイスコア)概要 | |

|---|---|

| 商品名 | ジェイスコア |

| 利用限度額 | 10万円~1000万円 |

| 金利 | 0.8%~12.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 12.0% |

| 必要書類 | 運転免許証or顔写真付き身分証明書or保険証+住民票 |

ジェイスコアは、消費者金融の中では比較的新しい商品です。

通常の他社の収入情報だけでなく、生活にかかわるあらゆる質問~スコアリングを行います。

そのため、他社では自動審査の時点でふるいにかけられてしまったような人でも審査に通過できる可能性が高まるのです。

ほかにも、ジェイスコアは他社に比べて低金利でお金を借りることができます。

消費者金融はほとんどの業者が18%で設定されていますが、ジェイスコアはなんと12%での利用が可能です。

消費者金融でこの低金利で利用できるのはジェイスコア唯一なので、収入がまだ不安定気味な学生でも、無理なく利用が可能です。

入社したてカードローンまとめ

今回は、入社したてでもカードローンの利用は可能なのかについてご紹介していきました。

入社したてであってもカードローンの利用は可能ですが、申込条件の安定した収入をきちんと証明できる状態でないと、借入できる金額は少ない可能性が高いでしょう。

また入社したての場合、利用するカードローンを選ぶポイントなどを抑えておくことが大切です。

ポイントをおさらいしましょう。

特に返済額や無利息サービスなど、借入した後のこと

きちんと考えて選ぶことが大切です。

ほかにも、審査落ちのポイントとなりやすい項目も抑えておいて、事前に対策を行うことも大切。

とにかく、攻略的に進めていくことが成功のカギとなります。

あなたのお役に立てていることを願います。

最後までお読みいただきありがとうございました。