学費や生活費以外にも、サークル活動の費用、交友費など、学生生活にはお金がかかるものです。

なかには、出費がかさみ、お金が足りなくて困っているという学生も多いのではないでしょうか。

そんな時に役立つのが学生ローンです。

学生ローンは、条件を満たし審査に通過すれば学生でもお金を借りられるため、今すぐお金が必要な場合に検討しましょう。

今回は、学生ローンの審査基準について詳しく解説しています。

学生ローンを利用する際の流れ、審査に落ちやすい人の特徴についても説明していますので、学生ローンを申込む際の参考にしてください。

- 金利(年率)

- 年4.5%~17.8%

- 融資スピード

- 最短3分融資! ※お申込み時間や審査によりご希望に添えない場合がございます。

- 審査スピード

- 最短3分! ※お申込み時間や審査によりご希望に添えない場合がございます

- 限度額

- 1万~500万円

- 無利息の期間

- 30日間利息0円!

- 郵送物の有無

- Web完結申し込みで無し! ※メールアドレス登録とWeb明細利用の登録が必要です。

- 企業名

- SMBCコンシューマーファイナンス

学生ローンの審査の基準は3つ

まずは学生ローンの審査基準を見てみましょう。

内容は以下の3つです。

学生ローンの審査基準

- 安定した収入があること

- 高校生以上の学生であること

- 学生生活に必要な利用目的であること

学生ローンの審査に通りやすくなるよう、それぞれのポイントをしっかり押さえましょう。

安定した収入があること

学生ローンを利用する際には、安定した収入があることが重要です。

学生の場合、審査に通るためには単発のアルバイトや親の仕送りではなく、定期的な収入が必要とされます。

この時、重視されるのはアルバイトで稼いだ金額よりも、毎月継続して一定金額の収入があるかどうかです。

またクラウドソーシング、おこずかいサイトなどで稼いだお金は、安定した収入と見なされない可能性があるため注意しましょう。

高校生以上の学生であること

学生ローンの申込み条件は、高校生以上の学生であることです。

学生ローンで申込み対象としている学生は、以下のいずれかの場合を指しています。

なお、日本では2022年4月の民法改正により、成人年齢が20歳から18歳へ変更となりました。

18歳・19歳でも保護者の同意なしでさまざまな契約が可能になりましたが、学生ローンを提供する消費者金融会社によって対応が異なります。

なかには、18歳・19歳は申込み不可としている場合もあるため、学生ローンを申込む際は申込み条件をしっかりチェックするようにしましょう。

学生生活に必要な利用目的であること

学生ローンの審査においては、利用目的が学生生活に必要なものであることが重要です。

具体的には、以下のような内容があげられます。

学生生活を送るために必要なお金であれば、審査を通る可能性が高くなります。

学生ローンの審査から借り入れまでの流れ

ここでは、学生ローンの審査から借り入れまでの流れについて解説しています。

それぞれのカードローンによって内容が前後する可能性がありますが、大まかな流れは以下の通りです。

申込む際の参考にしてください。

学生ローンの審査から借り入れまでの流れ

- STEP1. 申込みに必要な書類を準備する

- STEP2. 申込み手続きを行う

- STEP3. 審査が実施される

- STEP4. 契約完了

STEP1. 申込みに必要な書類を準備する

まずは、学生ローンの申込みに必要な書類を準備しましょう。

申込みに必要な書類は下記のものが一般的です。

- 学生証

- 免許証や保険証

- 銀行のキャッシュカード

- 収入証明書 など

とくに、学生ローンの申込みにおいて学生証の提示は必須です。

紛失した場合は、早めに再発行するようにしましょう。

STEP2. 申込み手続きを行う

学生カードローンの申込み手続き方法はカードローンによって異なりますが、以下の3つの方法が一般的です。

| 申込み方法 | 申込みの流れ |

|---|---|

| 店頭窓口 | 申込み書に氏名・連絡先などの必要事項を記入した後、担当者によるヒアリングが行われる |

| Web申込み | カードローンの公式サイトへアクセスし、申込みフォームへ必要事項を記入し送信 |

| 電話申込み | 電話にて手続きに必要な情報を伝える |

また、いずれの場合も受付時間を必ずチェックしてください。

申込みの受付時間や受付方法によって、即日融資の可否が異なります。

STEP3. 審査が実施される

申込み内容やヒアリングした結果をもとに融資審査が行われます。

早ければ当日中に結果連絡が届きますが、数日間かかる可能性もあります。

また、審査結果によっては希望の限度額より少なくなる場合もあるため注意しましょう。

STEP4. 契約完了

審査に通過すれば契約完了です。

利用限度額、借入れした場合の金利、返済方法や返済日などに関する連絡が届くため、内容をしっかり確認しましょう。

カードローンによっては契約書類が郵送される場合もあるため、親バレしたくない方は注意が必要です。

学生ローンの借入れ方法は店頭窓口での受け取り・指定口座への振込のいずれかです。

学生ローンはフリーローンのため、追加で借入れしたい場合は新たに申込む必要があります。

一般的な消費者金融と違い、借入れを繰り返す、追加融資を受けるのは不可です。

学生ローンが落ちやすい人の特徴

ここでは、学生ローンが落ちやすい人の特徴について詳しく解説しています。

学生ローンが落ちやすい人の特徴

- 安定した収入を得ていない

- 利用目的が審査基準を満たしていない

- 正しい情報を申告していない

- 希望限度額が収入の3分の1を超えている

学生ローンの審査に通りやすくなるためにも、それぞれの特徴をしっかり確認しましょう。

安定した収入を得ていない

学生ローンの審査にはいくつかの基準がありますが、安定した収入がないと審査に通るのが難しいです。

安定した収入とは、アルバイトなどで毎月お金を得ている状態のことを指します。

親からの仕送りやお小遣いは含まれません。

また、クラウドソーシング、おこづかいサイト、単発のアルバイトなどは安定していると見なされないことが多いです。

先程も述べた通り、学生ローンでは金額よりも毎月安定した収入を得られているかどうかが重視されている傾向にあります。

同じアルバイト先で一定期間頑張ってみるのもひとつの方法といえるでしょう。

利用目的が審査基準を満たしていない

学生ローンの審査で利用目的が基準を満たしていない場合、審査に通ることは難しいです。

学生ローンの利用目的は学生生活に関連していることが求められます。

具体的には、学費の補填、資格取得費用、引っ越し費用、パソコン購入費などです。

一方、審査に落ちる可能性が高い利用目的は、ギャンブル、投資、他社への返済などがあげられます。

これらは学生生活に直接関連しないため、審査基準を満たさないと見なされます。

もし利用目的が審査基準を満たしていないということであれば、利用目的を再考しましょう。

正しい情報を申告していない

学生ローンの申込みで、正しい情報を申告していなければ審査に影響を及ぼす可能性があります。

学生ローンでは、個人情報、信用情報、借入の目的など、さまざまなポイントを重視しています。

審査においては、これらの情報が正確であることが求められるため、不正確な情報を提供すると信用を失い審査に通過することが困難になる可能性が高いです。

希望限度額が収入の3分の1を超えている

希望限度額が年収の3分の1を超える場合、審査に落ちる可能性があります。

カードローンの審査で重要なポイントの1つには総量規制があげられます。

総量規制は、貸金業者からの融資総額が申込み者の年収の3分の1を超えてはならないという法律に基づいたルールです。

総量規制とは

総量規制とは、借りることのできる額の総額に制限を設ける、新しい規制のことです。

この新しい規制は、平成22年6月18日から実施されています。

具体的には、貸金業者からの借入残高が年収の3分の1を超える場合、新規の借入れをすることができなくなります。ただし、すでに、年収の3分の1を超える借入残高があるからといって、その超えている部分についてすぐに返済を求められるわけではありません。

引用元:金融庁

年収の3分の1を超える借入れを希望する場合は、審査に通ることは難しいでしょう。

なお、カードローンの借入限度額は、申込み者の年収や他社からの借入状況などによって個別に設定されます。

学生ローンの審査って甘いの?厳しいの?

学生ローンを含むカードローンは、詳しい審査内容は明確にされていたないため、甘い・厳しいは断言できません。

引用元:金融庁

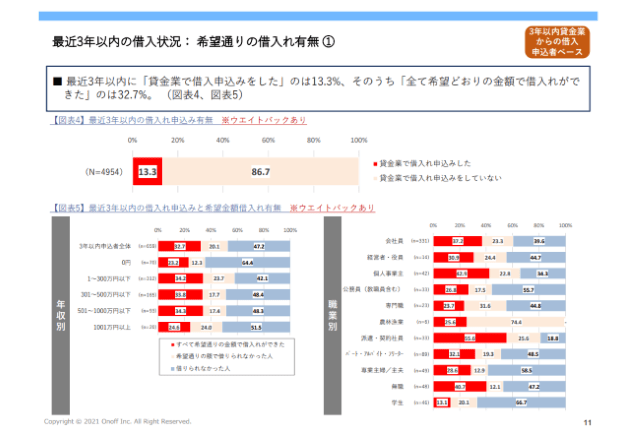

金融庁が株式会社オノフに委託し調査した「貸金業利用者に関する調査・研究」(令和4年6月公表)によると、最近3年以内に借入れした人のうち、「貸金業で申込みをした」のは全体の13.3%でした。

さらに貸金業で申込みをした人のうち「全て希望どおりの金額で借入れができた」のは32.7%、さらに職業別で見てみると学生の場合は「借りられなかった人」が66.7%と全体の6割以上を占めています。

貸金業のなかには学生ローン以外のカードローンが含まれているものの、学生がカードローンを申込む場合は、審査の通過率が高いとはいえないでしょう。

学生ローンに落ちた場合はどうすればいい?

学生ローンに落ちた場合は、学生でも申込み可能な消費者金融や銀行のカードローンを検討してみましょう。

カードローンによって審査内容や申込み条件が変わるため、学生ローンでは審査が通過しなかった方でも他社のカードローンでは審査に通過できる可能性があります。

また、審査に通過しやすくなるためにも、以下の5つのポイントを押さえましょう。

学生におすすめのカードローン

学生におすすめのカードローン

- プロミス

- アイフル

- SMBCモビット

| カードローン | プロミス | アイフル | SMBCモビット |

|---|---|---|---|

| 金利(年率) | 4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% |

| 借入限度額 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 |

| 即日審査の可否 | 可能 | 可能 | 可能 |

| 融資スピード ※1 |

最短3分 | 最短18分 | 審査:最短15分 融資:最短15分 |

| 無利息期間 ※2 |

初回借入日の翌日から30日間 | 契約日の翌日から30日間 | 無し |

| 申込対象年齢 | 満18歳以上74歳以下 | 満20歳以上69歳以下 | 満20歳以上74歳以下 |

※2024年4月13日時点の内容です。

※1 申込時間や審査内容により異なります。詳しくは、各消費者金融会社にお問い合わせください。

※2 無利息期間の適用には条件があります。詳しくは、各公式サイトをご確認ください。

プロミス

| プロミス基本情報 | |

|---|---|

| 金利 | 4.5〜17.8% |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 無利息期間 | 30日間 |

| 限度額 | 1~500万円 |

プロミスの申込み条件は18歳〜74歳で安定した収入がある方です。

学生でも、アルバイトなどで安定した収入があれば申込みできるため、学生ローンの審査に通らなかった方はぜひチェックしてみてください。

また、プロミスのメリットは審査スピードにあります。

Web申込みなら最短3分の即日融資が可能です。

さらに、初めてプロミスを契約される場合には、初回利用の翌日から30日間の無利息期間が適用されるため、利息が気になる方も安心して利用できます。

無利息期間中に返済すれば元本のみで済むため、少額の借入れで利息を節約したい方におすすめです。

審査に通るかどうか不安な方は、公式サイトで借入れ可能かどうかがすぐわかる1秒診断を試してみてください。

アイフル

| アイフル基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 融資時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~800万円 |

アイフルの申込み条件は満20歳〜69歳までの方で、定期的な収入と返済能力、アイフルの基準を満たす方です。

アルバイトなどで安定した収入を得られていれば学生でも申込み可能ですが、18歳・19歳の方は申込み不可となる点に注意しましょう。

アイフルは親バレしたくない学生も安心して利用できる点が魅力です。

申込みから借入れまでWebで手続き可能なほか、カードレスでの借入れ・返済に対応しています。

周囲の人にカードローンの利用がバレるかどうかが心配な方はぜひチェックしてみてください。

SMBCモビット

SMBCモビットは、SMBCグループのカードローンで、大手ならではの安心感が魅力といえます。

申込み条件は、満20歳〜74歳※でアルバイトで収入を得ている学生でも申込み可能です。※ 収入が年金のみの方はお申込いただけません。

18歳・19歳の学生は申込み不可となっているため注意しましょう。

SMBCモビットは、最短15分の即日融資に対応しているため、急ぎでお金が必要な学生にもおすすめです。※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

また、スマホアプリで残高や返済計画を確認できるため、初めてカードローンを利用する学生でも安心して利用できます。

利便性の高さを重視する方はチェックしてみてください。

まとめ

ここまで、学生ローンの審査基準について解説しました。

おすすめのカードローンは以下の通りです。

カードローン選びで悩んだ際はチェックしてみるといいでしょう。

学生ローンの審査に落ちやすい人の特徴は以下の4つです。

- 安定した収入を得ていない

- 利用目的が審査基準を満たしていない

- 正しい情報を申告していない

- 希望限度額が収入の3分の1を超えている

学生ローンの審査に通過するためには、同じアルバイト先で継続的に一定の金額の収入を得ていることが重要です。

また、総量規制により年収の3分の1を超える貸付が禁止されている点にも注意しましょう。

学生ローンでは申込み者の返済能力と合わせて信頼できる人物かどうかもチェックされています。

学生生活に必要な利用目的と正しい個人情報を申告するようにしましょう。

今すぐお金が必要な学生は、ぜひ本記事で解説した内容を参考に、学生ローンの利用を検討してみてください。