企業や個人事業主が所有できる法人クレジットカード(法人カード)。

毎月の経費を簡易化したり、キャッシュフロー管理の効率化だったりとさまざまなメリットがあります。

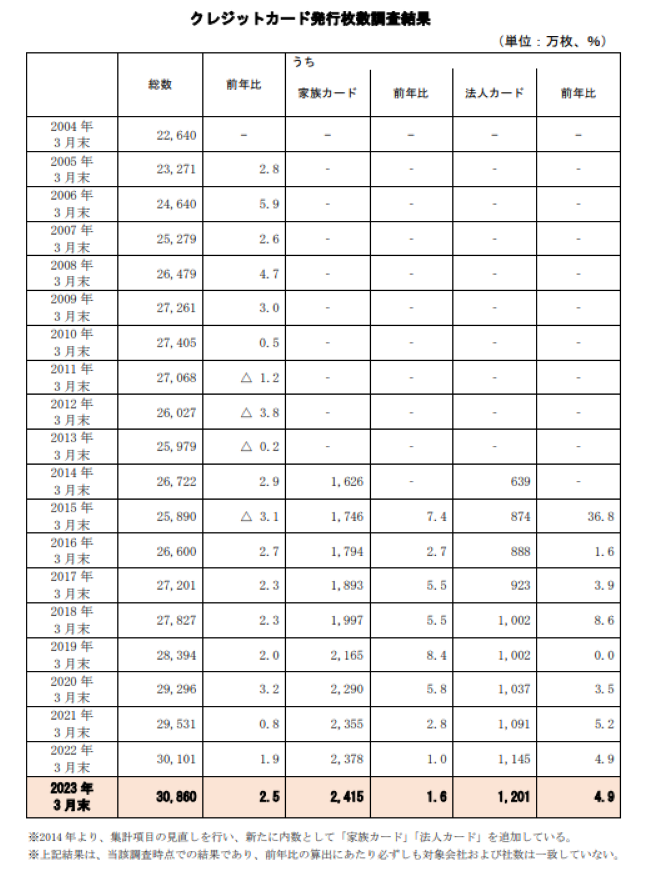

一般社団法人日本クレジット協会の「クレジットカード発行枚数調査結果」によると、2023年3月末の法人カードの発行枚数は1,201万枚でした。

また、2014年の集計以降、法人カードの発行枚数が年々増加していることがわかります。

以上のことから、法人カードの利用を検討する経営者や担当者も多いでしょう。

しかし、法人カードも含め、クレジットカードの申し込みには審査が必要です。

さらに法人カードは通常のクレジットカードとは異なり、事業年数や会社の財務状況、会社の代表者の信頼度も審査結果に大きくかかわる可能性があります。

今回は、法人カードの審査のポイントを詳しく解説していきます。

審査に落ちた場合の対処法も紹介していますので、ぜひご覧ください。

法人カードおすすめ14選のランキングを徹底比較!カードを選ぶポイントも解説

法人カードの審査基準

法人カードの審査には、主に三つの重要な基準があります。

これらの基準を理解し、適切に準備することが審査の成功につながります。

審査が甘い・緩いクレジットカードは本当にある?通りやすさや審査基準・審査落ちの原因も解説【クレカ審査が不安な方必見】

事業年数

事業年数は、会社の安定性と継続性を示す重要な指標です。

一般的に、事業を3年以上運営している場合、それは事業の持続可能性を示し、クレジットカード会社にとって信頼性が高まります。

中小企業庁の統計によると、3~4年が一つの安定期とされており、これが審査に有利に働くことが多いです。

財務状況

財務状況は、会社の経済的健全性を判断するための基準です。

売上高や最終利益が黒字であることが望ましいです。

申込書に加え、財務諸表や確定申告書などの補完書類が求められることがあります。

ここでの正確な記入は審査に大きな影響を与えるため、慎重に行う必要があります。

また、過去に赤字決算があっても、キャッシュフローが健全であれば審査通過の可能性はあります。

信用情報

信用情報は、個人または代表者の信用履歴を指します。

会社の財務状況が良好であっても、個人の信用情報に問題があると審査に悪影響を及ぼす可能性があります。

返済遅延の履歴や金融事故の有無が特に重要です。指定信用情報機関からの情報開示を通じて、自身の信用状況を確認することが推奨されます。

さらに、これまでのクレジットカードやローンの利用履歴も審査の対象となり、返済遅延や多額の借入れがあると不利になることがあります。

法人カードの審査は厳しい?

法人カードの審査は、一般的に個人カードよりも厳しいとされています。

これは、法人カードの決済額が大きい傾向があり、それに伴う貸し倒れリスクが高まるためです。

審査は大きく「個人与信」と「法人与信」の2種類に分かれます。

たとえば、「個人与信」型の法人カードでは、主に代表者の個人信用情報に基づいて審査が行われます。

代表者の個人信用情報が良好であれば、業績が悪くても審査に通過する可能性があります。

これは、代表者自身のクレジットヒストリーが重視されるためです。

一方、「法人与信」型の法人カードでは、代表者の個人信用情報に加え、会社の業歴や決算状況などが審査の対象となります。

このタイプのカードでは、企業の経営状況や資本金などの企業情報も重要視されるため、審査がより厳格になります。

さらに、法人カードの審査では代表者や個人事業主の個人信用情報も重要です。

つまり、法人カードの審査を通過するためには、代表者の個人信用情報はもちろん、企業の信用情報もしっかりと管理し、向上させる必要があります。

また、審査に影響を与える可能性のある要因を事前に理解し、適切に対策を講じることが重要です。

法人カードの審査に落ちる理由

法人カードの審査に落ちる理由は多岐にわたりますが、主な理由としては次のような点が挙げられます。

営業年数が短い

法人カードの審査では、営業年数が重要な要素です。

設立後間もない企業や開業から3年未満の個人事業主は、審査に不利になる可能性が高いです。

カード会社は、長期にわたる安定した経営を重視するため、営業年数が短いと信用リスクが高いと見なされます。

カードの申込基準を満たしていない

各法人カードには特定の申込基準が設定されています。

これらの基準を満たしていない場合、審査に落ちる原因となります。

例えば、一定の年齢や事業の種類、年間売上などが条件に含まれることがあります。

代表者の個人信用情報に問題がある

代表者の個人信用情報に問題がある場合も、法人カードの審査に影響します。過去の延滞記録や金融事故の履歴は、カード会社がリスクとみなし、審査落ちの要因になることが多いです。

十分なクレヒスを積み立てていない

これまでにクレジットカードやローンの利用歴がない、いわゆる「スーパーホワイト」状態の場合、審査を通過するのが難しくなります。

信用情報がないため、カード会社は返済能力を判断するのに必要な情報が不足していると判断します。

短期間で複数枚のカードを申し込んだ

短期間で複数の法人カードに申し込むと、カード会社からは資金繰りに問題があると見なされることがあります。

これは、「申し込みブラック」と呼ばれ、審査落ちの原因となります。

過去に債務整理を実施している

過去に債務整理や自己破産などの金融事故を起こしている場合、その記録は信用情報機関に長期間残ります。

これらの記録がある場合、審査を通過するのは困難です。

自己破産した経歴がある

自己破産の経歴がある場合も、信用情報に長期間記録されます。

この期間中は、新たにクレジットカードを作ることが難しくなります。

これらの理由に該当する場合、法人カードの審査に落ちるリスクが高まります。

審査に通過するためには、これらの点を踏まえて準備し、申込みを行うことが重要です。

法人カードの審査を通過する方法

法人クレジットカードの審査を成功させるためには、会社の信用を高めるための事前準備が重要です。

ここでは、審査に通過する可能性を高めるための方法を4つ紹介します。

固定電話を設置する

事業の信頼性を高めるためには、固定電話の設置が有効です。

カード会社の中には、固定電話番号の有無を審査基準とする場合があります。

IP電話など、固定電話に相当するサービスも適切な選択肢となり得ます。

オフィスの住所を取得する

個人事業主の場合、オフィスの住所を公開することで信用を築くことができます。

開業届を税務署に提出し、その住所を公式なオフィスの住所として使用することをお勧めします。

ホームページなどでの住所の公開も、信頼性を高めるのに役立ちます。

代表者はステータスの高いカードを所有しておく

代表者が個人的に高いステータスのクレジットカードを保有していることも、法人カードの審査に有利に働きます。

これは、代表者が財務管理能力を有し、信用に値することを示します。

良好なクレジットヒストリーは、審査において大きなプラスとなります。

プロモーションを利用してから申し込む

銀行や店頭で行われるプロモーションを利用するのも、審査に通過するための一つの方法です。

プロモーションを通じてカード会社の担当者と直接話すことができ、自社の財務状況や事業計画を説明する機会を得ることができます。

これは、審査において自社を有利にアピールする良い機会となります。