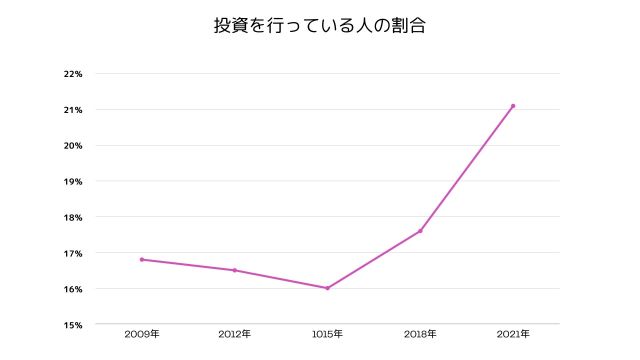

近年日本では投資に関する注目が高まっており、投資人口も増えつつあります。

日本の投資人口が増えた理由には新型コロナウイルスが関係しており、 新型コロナウイルスで緊急事態宣言が出た2020年には、各ネット証券ので新規口座開設数が上昇しました。

2018年の投資人口は前回比1.6%増加し、今回2021年は3.6%増と変化幅が一段と大きくなっていることがわかります。

出所:NRI 野村総合研究所「生活者1万人アンケート調査」

そこでこの記事では、コロナ禍を経て注目度の高まっている投資家とは何かについて、初心者にもわかりやすく解説していきます。

投資家になる方法や向いている人の特徴なども紹介していきますので目を通してみてください。

【2024年版】ネット証券おすすめ口座ランキング!初心者に人気の証券会社11社の手数料やメリットを比較

- 金利(年率)

- 年4.5%~17.8%※新規契約の方が対象となります。

- 融資スピード

- 最短3分融資! ※お申込み時間や審査によりご希望に添えない場合がございます。

- 審査スピード

- 最短3分! ※お申込み時間や審査によりご希望に添えない場合がございます

- 限度額

- 1~800万円

- 無利息の期間

- 30日間利息0円! ※メールアドレス登録とWeb明細利用の登録が必要です。

- 郵送物の有無

- Web完結申し込みで無し! ※「アプリでかんたん本人確認」をご選択いただいた方が対象となります。

- 企業名

- SMBCコンシューマーファイナンス

投資家とは?わかりやすく解説

投資家とは、自己の資金を株式、債権、不動産などのさまざまな金融商品に投資して、その売買や保有から得られる利益で生計を立てる人々のことを指します。

投資家は単に利益を追求するだけでなく、投資先の企業や市場の成長に貢献し、経済活動全体の発展に寄与することも目的としています。

投資家の投資対象となる金融商品

投資家が投資する金融商品は多岐にわたります。

例えば株式では、企業の成長に伴い価値が上昇した際の売買益(キャピタルゲイン)や配当金(インカムゲイン)を狙います。

債権では、安定した利息収入を得ることができ、不動産投資では物件の価値上昇や家賃収入による利益を見込むことができます。

さらに、投資信託、外国為替取引(FX)、仮想通貨など、多様な商品が投資対象となります。

投資家の種類

投資家にはその背景や投資スタイル、目的に応じて様々なタイプが存在します。

ここでは個人投資家、機関投資家、海外投資家、そしてエンジェル投資家まで、それぞれの特徴を解説します。

- 個人投資家

- 機関投資家

- 海外投資家

- エンジェル投資家

個人投資家

個人投資家は自己資産を使って投資を行います。

自分自身の判断で株式や債権、不動産などに投資し、専業投資家や兼業投資家として活動します。

専業投資家は投資のみで生計を立てており、兼業投資家は他の職に就きながら投資活動を行います。

機関投資家

機関投資家は、金融機関、保険会社、年金基金などの法人で、大規模な資金を運用します。

市場に大きな影響を与え、一般的には短期売買を好まず、経済状況を長期的な視点で分析しながら運用を行います。

海外投資家

海外投資家は日本市場に投資する海外在住の投資家です。

日本市場への大規模な投資によって、国内の株式などの価格に影響を与えることがあります。

エンジェル投資家

エンジェル投資家は、新しく設立されたベンチャー企業に対して投資を行い、企業の成長を支援します。

エンジェル投資家は高いリスクを負いますが、投資先企業が成功した場合には、大きなリターンを得る可能性があります。

企業が成長し、株式を高値で売却することによって大きな利益を得ることがエンジェル投資家の目的となります。

投資家・トレーダー・株主の違い

投資の世界では、投資家、トレーダー、株主という言葉がよく使われますが、これらはそれぞれ異なる特徴や目的を持っています。

ここでは、投資家とトレーダーの目的の違い、そして株主が投資家とどのように関連しているのかを解説します。

- 投資家とトレーダーは目的が異なる

- 株主は投資家の一つ

投資家とトレーダーは目的が異なる

投資家は主に長期的な利益を追求し、投資先の企業の成長や市場価値の向上に貢献することを目的としています。

企業の基本的な価値や業界の将来性に基づいて投資を行い、配当金や資産価値の増加を通じて利益を得ます。

一方、トレーダー(投機家)は短期的な市場の価格変動から利益を得ることを目的としています。

市場のトレンドや価格の動きを読み、短期間での売買を繰り返して利益を追求します。

トレーダーの活動は日々の市場の動きに敏感であり、短期的な取引に基づいている点が投資家と大きく異なります。

株主は投資家の一つ

株主は、企業に出資し、その代わりに株式を受け取った人々のことを指します。

株主も広義の投資家に含まれ、株式投資を通じて配当金を得たり、株価の上昇による売却益を目指したりします。

株主になることで、出資額に応じた配当金や株主優待の受取、会社の意思決定に参加する権利などを得ることができます。

専業の個人投資家になるメリット

専業の個人投資家は自由度が高いイメージを持っている方も多いでしょう。

サラリーマンとは違い働き方に対する縛りがない点などは、代表的なメリットです。

主なメリットについては下記の通りです。

- 場所や時間に縛られずに働ける

- 税制面で有利

- 失業や定年がない

- 資産が多いほど有利

場所や時間に縛られずに働ける

専業個人投資家は、会社に出勤する必要がなく、インターネット環境さえあればどこでも仕事ができます。

自宅やカフェなど好きな場所で投資活動に取り組むことができ、日々の仕事スケジュールも自由に決めることが可能です。

税制面で有利

個人投資家は、特定の条件の下で税制面で優遇されます。

例えば、株式投資の場合、利益に課せられる税率は原則20.315%と定められており、会社員と比較すると納税額に大きな差が生まれることがあります。

失業や定年がない

専業個人投資家は、誰かに雇われているわけではないため、失業や定年の概念がありません。

生涯を通じて投資活動を続けることができ、年齢に関係なく投資を始めたり続けたりすることが可能です。

これにより、将来にわたって収入源を確保できる可能性があります。

資産が多いほど有利

投資においては、元手が大きければ大きいほど、少ないパーセンテージの利益でも大きな額になります。

例えば、1,000万円の投資で100万円の利益を得るには10%の利益率が必要ですが、元手が1億円の場合はたった1%の上昇で同じ100万円を得ることができます。

このように、資産規模が大きいほど、市場の小さな動きからでも安定した収益を得ることが可能になり、資産増加のスピードが加速します。

専業の個人投資家になるデメリット

専業の個人投資家になることには多くの自由や利点がありますが、同時にいくつかのデメリットも存在します。

特に、社会的な信用の取得が難しい点、収入の不安定性、そしてまとまった投資元本が必要となる点は、専業投資家にとって大きな課題です。

- 投資家は「無職」扱いで信用が得にくい

- 収入が安定しない可能性もある

- まとまった投資元本が必要

投資家は「無職」扱いで信用が得にくい

専業個人投資家は、公的な書類上では「職業:無職」という扱いになることが多く、これが住宅ローンの審査や賃貸物件の入居審査などで不利に働くことがあります。

正社員と比較して、金融機関や不動産会社からの信用が得にくいため、住宅や事務所の確保に際して不便を感じる可能性があります。

収入が安定しない可能性もある

専業個人投資家の収入は、市場の動向や投資先の業績によって大きく変動するため、安定した収入を確保することが難しい場合があります。

相場が暴落したり、投資先の業績が悪化したりした場合、収入が急減するリスクに注意が必要です。

まとまった投資元本が必要

専業投資家として安定した収入を得るためには、相応の投資元本が必要です。

安定的に生活費を賄うためには、数千万円から1億円以上の元本が必要とされることが一般的です。

そのため、専業投資家として投資を始めるためには、支出を抑えて元本となる資金を積み立てるなどの努力が必要になります。

個人投資家になるにはいくら必要?

個人投資家になるために必要な資金は、専業投資家か兼業投資家かによって大きく異なります。

専業投資家として安定した収入を得るためには相応の資金が必要ですが、兼業投資家ならば、比較的少額の資金から始めることも可能です。

専業投資家の場合数千万円〜

専業投資家として生計を立てるためには、安定した収入を得るためのまとまった投資元本が必要です。

目標とする年収や投資先の利回りにもよりますが、一般的には数千万円から1億円以上の資金が必要とされます。

投資で生活していくための資金準備は、非常に高いハードルであると認識する必要があります。

兼業投資家の場合100円程の少額からでも始められる

兼業投資家として投資活動を行う場合、多額の資金を用意する必要はありません。

今日では、多くの証券会社が少額投資を可能にしており、100円などの小額からでも投資を始めることができます。

リスクを抑えた少額投資は、投資初心者にとってはリスクマネジメントの観点からも理想的なスタートと言えるでしょう。

有名な投資家

投資界には多くの有名な投資家がおり、彼らは独自の投資手法や哲学で大きな成功を収めています。

以下は、特に注目されている有名な投資家の一例です。

- ウォーレンバフェット氏

- テスタ氏

- 桐谷広人氏

ウォーレンバフェット氏

ウォーレンバフェット氏は「投資の神様」と称されるほどの実績を持ち、バークシャーハサウェイのCEOとして活動しています。

ウォーレンバフェット氏投資哲学は、割安なバリュー株を長期保有し、時間をかけて資産を増やすというものです。

テスタ氏

テスタ氏は、日本の専業投資家として知られており、数十億円の利益を得ています。

時価総額が大きすぎない株式銘柄への短期取引で利益を上げており、SNSやYouTubeを通じて短期トレードの方法や銘柄選定のポイントを発信しています。

桐谷広人氏

桐谷広人氏は、株主優待投資で知られる日本の投資家です。

テレビ出演も多く、一躍人気者となりました。彼は株主優待がもらえる銘柄に投資し、優待利用を通じてお得な生活をしながら資産を増やしています。

株初心者が個人投資家になる方法

まったくの投資初心者が投資家になる流れを解説します。

こ例としてこでは、投資商品として株式を選んだ場合の、投資家になるためのステップについて紹介します。

- 家計の収支を把握する

- 投資先と投資額を決める

- 証券会社の口座を開設する

家計の収支を把握する

投資を始める前に、まずは日々の生活に必要な生活費を明確にしましょう。

生活費を把握することで、どれくらいの資金を投資に回せるかを知ることができます。

無計画に投資を始めるのではなく、家計の収支をしっかりと理解することが大切です。

投資先と投資額を決める

家計の収支を把握したら、次に投資先と投資額を決めましょう。

投資先の選定では、リスク・リターンのバランスを考慮し、自分に合った投資商品を選ぶことが重要です。

また、損失が出た場合でも生活に支障をきたさない範囲で投資を行うことが求められます。

証券会社の口座を開設する

投資を始めるためには、証券会社に取引用の口座を開設する必要があります。

証券会社の選定では、手数料、取引ツールの使いやすさ、取扱商品などを比較し、自分の投資スタイルに合った会社を選びましょう。

複数の証券会社で口座を開設し、使い勝手を比較するのも一つの手です。

初心者におすすめのスマホ証券5社を徹底比較!選ぶポイントやメリット・デメリットも解説

投資初心者が個人投資家になるためのコツと注意点

投資初心者が個人投資家になるためには、計画的な投資戦略と安全な資金管理が重要です。

以下に挙げるコツと注意点を心がけることで、投資初心者はリスクを管理しながら資産を増やし、最終的には専業投資家を目指して投資経験を積むことができます。

- 余剰資金で投資する

- 初心者はリスクを取りすぎないように注意する

- 4%ルールを目標にする

- 兼業投資家として経験を積んでから専業投資家を目指す

余剰資金で投資する

投資はリスクを伴うため、日常生活に必要な資金は投資に回さないようにしましょう。

余剰資金、つまり生活に支障が出ない資金の範囲で投資を行うことが重要です。

このようにすることで、市場が不安定な時でも、不本意なタイミングで資産を売却する必要がなくなります。

初心者はリスクを取りすぎないように注意する

投資初心者の場合、リスクを取りすぎることは避けるべきです。

安全性の高い金融商品、例えば債権や投資信託などから始め、徐々に投資先を多様化していくことがおすすめです。

投資に慣れてきたら、少しずつリスクの高い投資法にも挑戦することができますが、その際もリスク管理を怠らないようにしましょう。

4%ルールを目標にする

4%ルールは、投資家として生計を立てるための目安となる考え方です。

年間生活費の25倍の資産を運用することで、年間4%の運用利益を得て生活費を賄うことができるとされています。

このルールは、投資での収益だけで生活していくための資産基準を示しており、投資家として安定した生活を送るための良い目安となります。

兼業投資家として経験を積んでから専業投資家を目指す

専業投資家として生活していくためには、まとまった元手資金と豊富な投資経験が必要です。

いきなり専業投資家を目指すのではなく、兼業投資家として働きながら投資を行い、資金力を増やしながら経験を積むことがおすすめです。

ゆくゆくは投資で得た利益を再投資に回しながら完結できれば、専業投資家としての道が開けます。

投資家とは投資で生計を立てる人

投資家とは何か、特徴や目指す方法、メリット・デメリットを解説しました。

投資家とは投資で生計を立てる人のことを指し、サラリーマンとは違った自由な働き方で収入を得られるメリットがあります。

投資初心者の方は、まずは必要な生活費を把握し、余剰資金を使ってリスクの低い投資から始めてみるのがおすすめです。

投資経験を積みまとまった元本を用意できるまでになれば、専業投資家への道も開けてくるでしょう。