「プロミスでお金を借りるとやばい?」

「プロミスって安全に利用できるの?」

「消費者金融でお金を借りるとどうなる?」

このように、プロミスや消費者金融カードローンについて不安や疑問を感じている方も多いのではないでしょうか。

結論、「プロミスでお金を借りる=やばい」わけではありません。

なぜならプロミスは、日本を代表するSMBCグループが貸金業法(下記引用参照)に基づいて運営されているからです。

「貸金業法」は、消費者や事業者の皆さまに貸付けを行う貸金業者に関する規制などを定めた法律です。多重債務問題の解決と安心して利用できる貸金市場の構築を目指し、2006年12月に抜本改正され、段階的に施行後、2010年6月に完全施行されました。

とは言っても、初めてカードローンを借りる方にとっては、不安に感じることも多いですよね。

そこで今回の記事では、「プロミスがやばくない理由」を徹底的に解説します。

今回の記事を最後まで見ることで、安心してプロミスでお金が借りられますよ。

- 金利(年率)

- 年4.5%~17.8%

- 融資スピード

- 最短3分融資! ※お申込み時間や審査によりご希望に添えない場合がございます。

- 審査スピード

- 最短3分! ※お申込み時間や審査によりご希望に添えない場合がございます

- 限度額

- 1万~500万円

- 無利息の期間

- 30日間利息0円!

- 郵送物の有無

- Web完結申し込みで無し! ※メールアドレス登録とWeb明細利用の登録が必要です。

- 企業名

- SMBCコンシューマーファイナンス

プロミスでお金を借りるとやばい?

「プロミスでお金を借りる=やばい」はウソです。

もちろん返済が遅れる・返済できない場合、ブラックリストになるなど、「やばい状況」になることは事実です。

ただし返済できないとやばくなるのであって、プロミスがやばいわけではありません。

ここからは、「プロミス=やばいがウソである理由」を詳しく解説します。

それぞれ詳しく解説します。

プロミスの運営元はSMBCグループ

プロミスの運営元は、SMBCグループです。

SMBCグループは、三井住友銀行・SMBC信託銀行など、日本を代表する金融機関を運営しています。

SMBCグループ

- 三井住友銀行

- SMBC信託銀行

- SMBC日興証券

- SMBCベンチャーキャピタルなど

やばいと言われる貸金業者は、運営会社が不明・もしくは貸金業者として登録されていない企業です。

その点、プロミスはSMBCグループが運営しているため、安心して利用できます。

貸金業法に基づいて運営されている

冒頭でも解説したようにプロミスは、貸金業者に関する規制を定めた法律「貸金業法」に基づいて運営されているカードローンです。

貸金業法では、違法な取り立てや法外な金利での貸付が禁止されています。

貸金業法で禁止されていること

- 違法な取り立て

- 法外な金利(上限:年20%)での貸付など

つまり貸金業法を基に運営されているプロミスのカードローンに違法性はなく、安全に利用できると言えます。

返済相談が可能

プロミスでは、返済相談が可能です。

「やばい状況」になった時に相談ができるため、安心して利用できます。

たとえば、返済日にお金が足りなくて返済できないときに「プロミスコール」で返済日の相談ができます。

プロミスコールは、平日9時〜18時の間であれば返済相談・不安な点を相談できるため、「やばい状況」になった時でも安心です。

| プロミスコール | |

|---|---|

| 電話番号 | 0120-24-0365 |

| 受付時間 | 平日9:00〜18:00 |

返済シミュレーションが可能

プロミスは、申し込み前に返済シミュレーションができます。

返済シミュレーションは、お金を借りる前に「毎月の返済額」「総返済額」が確認できるため、やばい状況になりにくいです。

「返済が遅れそう」「返済できない」といった状況を避けるためにも、返済シミュレーションを活用しましょう。

プロミスの基本情報

プロミス基本情報

金利

4.5〜17.8%

審査時間

最短3分

※お申込み時間や審査によりご希望に添えない場合がございます。

融資時間

最短3分

※お申込み時間や審査によりご希望に添えない場合がございます。

無利息期間

30日間

限度額

1~500万円

プロミスには、「フリーキャッシング」「貸金業法に基づくおまとめローン」「自営者カードローン」「レディースキャッシング」と、4つのローン商品があります。

プロミスのローン商品

- フリーキャッシング

- 貸金業法に基づくおまとめローン

- 自営者カードローン

- レディースキャッシング

ここからは、一番利用者が多い「フリーキャッシング」の基本情報を紹介します。

| プロミスの基本情報 | |

|---|---|

| 商品名 | フリーキャッシング |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 利用限度額 | 1万円〜500万円 |

| 金利 | 4.5%~17.8% |

| 無利息期間 | 初回借入の翌日から30日間 |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | 原則なし |

| 申し込み条件 | 年齢18~74歳のご本人に安定した収入のある方。 ※お申込時の年齢が20歳未満の場合、収入証明書類のご提出必須 ※高校生(定時制高校生および高等専門学校生も含む)お申込不可 ※収入が年金のみの方は申込不可 |

| 遅延損害金 | 20.0% |

下記では、プロミス「フリーキャッシング」の金利・申し込み条件・審査融資スピードについて解説します。

金利

プロミスの金利は、4.5%~17.8%です。

金利は、利息制限法によって借入額によって決まります。

| 元金 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円〜100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

参照元:日本貸金業協会「5 お借入れの上限金利は、年15%~20%です」

プロミスの上限金利は17.8%のため、100万円未満の借入であれば金利は17.8%となります。

また下記でも解説しますが、はじめてプロミスを利用する方であれば「30日間利息0円」で利用可能です。

申し込み条件

プロミスは18歳~74歳までの方かつ、本人に安定した収入のある方であれば申し込みできます。

プロミスの申し込み条件

- 18歳~74歳まで

- 本人に安定した収入のある

※お申込時の年齢が20歳未満の場合、収入証明書類のご提出必須

※高校生(定時制高校生および高等専門学校生も含む)お申込不可

※収入が年金のみの方は申込不可

つまり、主婦・学生・アルバイト・パートの方でも安定した収入があれば申し込み可能ということです。

ただし上記の条件に当てはまる方でも下記の場合は、申し込みできません。

審査・融資スピード

プロミスは24時間いつでも申し込みができ、本審査は最短3分で完了します。

また「即日融資」にも対応しているため、申し込みをした日の借り入れも可能です。

ただし審査受付時間外の申し込みの場合、融資は翌営業日以降になる点に注意しましょう。

| プロミス「審査・融資スピード」 | |

|---|---|

| 本審査 | 最短3分※ |

| 審査受付時間 | 9時〜21時※ |

※お申込時間や審査によりご希望に添えない場合がございます。

プロミスを利用するメリット

プロミスは、多くの魅力があるカードローンです。

下記では、プロミスが特におすすめできるメリットを5つ紹介します。

下記で詳しく解説します。

申し込みから最短3分でお金が借りられる

プロミスのメリット1つ目は、「申し込みから最短3分でお金が借りられる」点です。

先述したようにプロミスの審査時間は最短3分で完了します。

※お申込時間や審査によりご希望に添えない場合がございます

また借り入れ申請から最短10秒でお金が振り込まれる「瞬フリ(インターネット振込)」もプロミスのメリットの1つです。

「瞬フリ(インターネット振込)」に対応している金融機関口座(三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行など全200行)があれば、誰でも利用できるため、急な出費にも対応しやすいですよ。

カードローンの利用がバレにくい

プロミスのメリット2つ目は、「カードローンの利用がバレにくい」点です。

プロミスがバレにくカードローンである理由は、下記の通りです。

プロミスがバレにくカードローンである理由

- WEB完結で申し込みができる

- カードレス(アプリで借入・返済)

- 自宅への郵送物なし

- 原則電話での在籍確認なし

プロミスは、申し込み〜借入までWEB上で完結できます。

またカードレスのため、自宅への郵送物もありません。

さらに原則電話での在籍確認も行われないため、家族・会社でカードローンの利用がバレにくいカードローンと言えます。

はじめての利用なら初回30日間利息0円で利用できる

プロミスのメリット3つ目は、「はじめての利用なら初回30日間利息0円で利用できる」点です。

プロミスの無利息期間(はじめてプロミスを利用する方のみ)

初回借入の翌日から30日間利息0円

たとえば1月1日に借入をした場合、1月2日から30日以内(2月1日まで)に返済できれば元金の返済のみでOKです。

またプロミスの無利息期間は「初回借入の翌日から」のため、すぐにお金を借りるわけではない方でも損をしません。

特に短期間での借入を考えている方にとってプロミスの無利息期間は、大きなメリットと言えます。

Vポイントが貯められる

プロミスのメリット4つ目は、「Vポイントが貯められる」点です。

Vポイントとは

SMBCグループ共通のポイント

プロミスでは、「プロミスアプリの利用」「毎月の返済」でVポイントが貯められます。

| Vポイントの貯め方 | |

|---|---|

| プロミスアプリの利用 | 会員サービスへのログインで10ポイント付与 |

| 毎月の返済 | 利息200円ごとに1ポイント |

Vポイントの利用方法

- 景品や他社ポイントに交換

- 1ポイント=1円でショッピングに利用可能

プロミスはVポイントが貯められることで、他社よりもお得に利用できる点が大きなメリットです。

女性が利用しやすい

プロミスのメリット5つ目は、「女性が利用しやすい」点です。

女性が利用しやすい理由は、下記の通りです。

女性が利用しやすい理由

- レディースキャッシング(女性向けローン商品)

- レディースコール(女性オペレーターが対応)

男性オペレーターには相談しにくい方でも、安心して利用できます。

なお「レディースキャッシング」申し込み条件等は、プロミスの「フリーキャシング」と同一です。

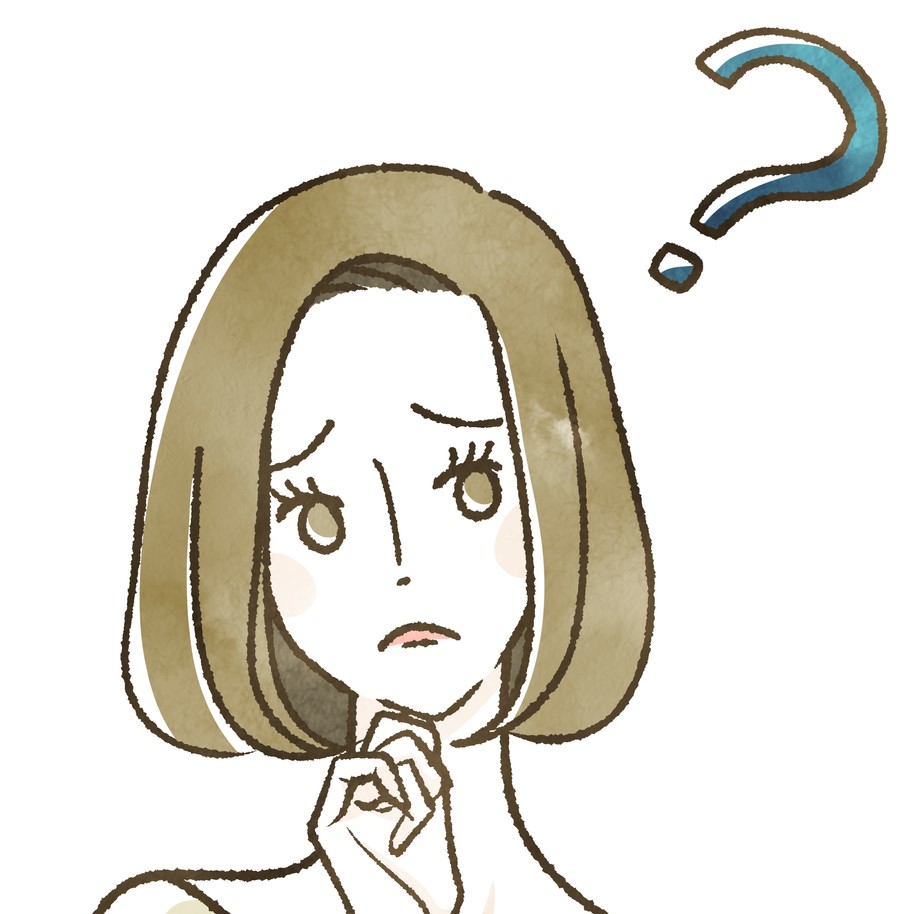

プロミスを利用するデメリット

ここまででプロミスを利用するメリットを紹介しましたが、デメリットがないわけではありません。

ここからはプロミスを利用するデメリットを3つ紹介します。

それぞれ詳しく解説します。

銀行カードローンよりは金利が高い

プロミスを利用するデメリット1つ目は、「銀行カードローンよりは金利が高い」点です。

大手消費者金融の中では上限金利が一番低いものの、銀行カードローンの金利はさらに低く設定されています。

たとえば楽天銀行スーパーローンの上限金利は、14.5%となっています。

| プロミス | 楽天銀行スーパーローン | |

|---|---|---|

| 金利 | 年4.5%~17.8% | 年1.9%〜14.5% |

ただし銀行カードローンは、反社会的勢力との関係遮断を目的に警視庁データベースを基に審査がお行われるため、「即日融資」に対応していない場合が多いです。(下記引用参照)

一般社団法人全国銀行協会(会長:平野信行 三菱UFJフィナンシャル・グループ社長)は、平成25年11月、「反社会的勢力との関係遮断に向けた対応について」を公表し、反社会的勢力との関係遮断を徹底するための対応を表明しておりました。

その際、「銀行界と警察庁データベースとの接続についても、警察庁・金融庁・銀行界の実務者間で、継続的に検討」することとしておりましたが、本年1月4日から警察庁の暴力団情報データベースへの接続が開始されましたのでご報告いたします。

「即日融資」を希望する場合はプロミスなどの消費者金融、「金利の低さ」を重視するなら楽天銀行などの銀行カードローンを利用しましょう。

年収の3分の1以上は借りられない

プロミスを利用するデメリット2つ目は、「年収の3分の1以上は借りられない」点です。

「年収の3分の1以上は借りられない」は貸金業法の「総量規制」によって定められています。(下記引用参照)

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

たとえば年収300万円の場合、最大で100万円までしか借りられないということです。

もちろん「総量規制」はプロミス以外にも当てはまるため、注意しましょう。

なお自動車ローン・住宅ローン・奨学金などは、借入に含まれません。

提携ATMの利用手数料がかかる

プロミスを利用するデメリット3つ目は、「提携ATMの利用手数料がかかる」点です。

借入・返済時にプロミスATM・三井住友銀行ATM以外を利用する場合、下記の手数料が発生します。

| 取引額 | 10,000円以下 | 10,001円以上 |

|---|---|---|

| 取引手数料 | 110円 | 220円 |

利用歴が長くなるにつれて、手数料がイタい出費となります。

できるだけ「プロミスATM」「三井住友銀行ATM」を利用しましょう。

プロミスと他の大手消費者金融サービスを比較

ここからは、プロミスと他の大手消費者金融の「金利」「融資までの期間」「サポート内容」を比較していきます。

プロミスと同様の大手消費者金融である「アイフル」「SMBCモビット」「レイク」の3社を比較します。

| プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|

| 金利(年率) | 4.5〜17.8% | 3.0%~18.0% | 3.0~18.0% | 4.5%~18.0% |

| 融資までの期間(※) | 最短3分 | 最短18分 | 最短15分 | 最短25分 |

| サポート | 電話/メール | 電話/メール | 電話 | 電話/メール |

※お申込み時間や審査状況によりご希望に添えない場合があります。

下記で詳しく解説します。

金利

各社の金利は、下記の通りです。

| プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|

| 金利(年率) | 4.5〜17.8% | 3.0%~18.0% | 3.0~18.0% | 4.5%~18.0% |

最低金利は「アイフル」「SMBCモビット」が3.0%と、最も低いです。

ただし先述したように、100万円未満の借入であれば金利は20%に設定されます。

そのため、100万円未満の借入をする場合、上限金利が最も低いプロミスがおすすめです。

融資までの期間

各社の融資までの期間は、下記の通りです。

| プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|

| 融資までの期間(※) | 最短3分 | 最短18分 | 最短15分 | 最短25分 |

※お申込み時間や審査によりご希望に添えない場合がございます。

融資までの期間では「プロミス」が最短3分と、最も早いです。

最短即日でお金が借りたい場合、プロミスがおすすめと言えます。

サポート

サポートは、困ったときに電話・メールで相談できるかで比較します。

各社のサポートは、下記の通りです。

| プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|

| 電話 | あり | あり | あり | あり |

| メール | あり | あり (チャットあり) |

– | あり (チャットあり) |

サポート内容は、各社で大きな変わりはありません。

大手消費者金融は、利用開始後の手厚いサポートが特徴的です。

困ったことがあれば「電話」「メール」「チャット」で気軽に相談できます。

ただしサポートの受付時間があるため、注意が必要です。

プロミスの審査はやばい?

結論、プロミスの審査はやばいものではありません。

明確な審査内容は公表されていないものの、「本審査は最短3分」スピード審査が特徴的です。

また原則電話での在籍確認がなしのため、会社でばれる心配も少ないです。

ここからは、プロミスの審査について詳しく解説します。

下記で詳しく解説します。

本審査は最短3分で完了する

プロミスの本審査は最短3分で完了します。

先述したように他の大手消費者金融・中小消費者金融の中でも、最も早いです。

| プロミス | アイフル | SMBCモビット | レイク | |

|---|---|---|---|---|

| 融資までの期間(※) | 最短3分 | 最短18分 | 最短15分 | 最短25分 |

※お申込み時間や審査によりご希望に添えない場合がございます。

最短即日でお金が借りたい場合、プロミスの審査時間は大きな魅力です。

原則在籍確認の電話なし

プロミスは、原則電話での在籍確認なしで利用できます。

原則電話での在籍確認がないため、カードローンを申し込んだことが会社でバレにくいです。

なおプロミスの在籍確認は、申し込み情報で行われると言われています。

借入希望額は最低限度で申請する

プロミスは審査時間が早く、原則電話での在籍確認なしで利用できるものの、借入希望額は最低限度で申請しましょう。

借入希望額が高すぎると、「審査に時間がかかる」「融資が受けられない」可能性があります。

高い借入希望額で申し込むリスク

- 審査に時間がかかる

- 融資が受けられない

具体的な金額は年収によって異なるものの、年収の3分の1以下で設定することは必須です。

ただし、「年収の3分の1未満の借入希望額=必ず借りられる」わけではありません。(下記引用参照)

貸金業者は、借り手の収入、借入れの状況などを基に審査を行い、返済能力の有無の判断を行っています。年収の3分の1以内であれば必ず借りられるというわけではありません。

プロミスのスピード審査の恩恵を最大限受けるためにも、借入希望額は最低限で申し込みましょう。

プロミスの申し込み〜融資を受けるまでの流れ

プロミスの申し込み〜融資を受けるまでの流れは、下記の通りです。

それぞれ詳しく解説します。

プロミスへ申し込む

まずはじめに、プロミスへカードローンの申し込みをします。

プロミスの申し込み方法は、下記の3通りです。

プロミスの申し込み方法

- WEB

- 自動契約機

- 電話

一番おすすめの方法は、WEB申し込みです。

WEB申し込みをすることで、「自宅で完結」「24時間申し込みできる」「最短即日で融資が受けられる※」などのメリットがあります。

ただし審査受付時間は9時〜21時(※)までのため、できるだけ早めに申し込みましょう。

※お申込時間や審査によりご希望に添えない場合がございます。

必要書類の提出

次に必要書類の提出を行います。

プロミスの申し込みでは、「本人確認書類」の提出が必要です。

本人確認書類の種類

- 運転免許証(経歴証明書も可)

- パスポート(2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの)

- マイナンバーカード(※)

- 在留カード/特別永住者証明書

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

本人確認書類と現住所が異なる場合、下記の書類が必要です。

本人確認書類と現住所が異なる場合

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

収入証明書が必要なケース

プロミスに限らず下記の場合は、収入証明書の提出が必要です。(下記引用参照)

収入証明書が必要なケース

- 借入希望額が50万円を超える方

- 借入希望額と他社借入の合計が100万円を超える方

- 申し込み時の年齢が19歳未満の方

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会「年収を証明する書類とは」

収入証明書として利用できる書類は、下記の通りです。

収入証明書として利用できる書類(下記から1点)

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書(最新のもの)

- 所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

- 給与明細書(直近2か月分)+賞与明細書(直近1年分)※

※賞与明細書がない場合は、直近2か月分の給与明細書を提出

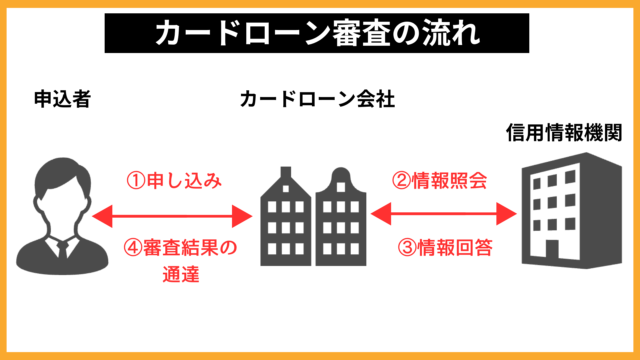

審査

必要書類の提出後は、プロミスで審査が行われます。

プロミスの審査は最短3分で完了し、原則在籍確認の電話も行われません。

ただし申し込み内容や提出書類の不備がある場合、時間がかかる恐れがあります。

借入・返済

審査が完了すると、電話またはメールで結果が報告されます。

無事に審査に通った場合、借入&返済の開始です。

プロミスの借入方法は、下記の通りです。

プロミスの借入方法

- 口座へ振り込み

- 自動契約機での借入

- 提携ATMでの借入

借りすぎに注意しつつ利用しましょう。

プロミスで融資を受ける時の注意点

プロミスに限らず、金融機関からお金を借りる際は下記の点に注意が必要です。

これらの注意点を理解していないと、「審査に時間がかかる」「融資が受けられない」といったケースも少なくありません。

下記で詳しく解説します。

複数社の同時申し込みをしない

注意点1つ目は、「複数社の同時申し込みをしない」です。

複数社のカードローンを同時に申し込むと「申し込みブラック」になる恐れがあります。

申し込みブラックとは

短期間で複数社の申し込みをすることで、審査が通りにくくなる状態のこと

たとえば審査に通るか不安だからといって、1日で5社の申し込みを行うと「申し込みブラック」になる恐れがあります。

なおカードローンに申し込みをした時点で、申し込みした情報が信用情報機関に記録されます。

カードローン会社は記録された信用情報をもとに審査を行うため、同時申し込みをしている人に対して「お金に余裕がない」と判断し、結果的に審査が通りにくくなるのです。

記録された情報は半年間は残り続けるため、審査に落ちた場合は半年以上明けてから申し込みをしましょう。

虚偽の申告をしない

注意点2つ目は、「虚偽の申告をしない」です。

虚偽の申告をすると、審査に落とされることが多いです。

また審査に落とされなくても、「確認のために電話がかかってくる」「会社に確認される」可能性もあります。

虚偽の申告をするリスク

- 審査に落とされる

- 確認のために電話がかかってくる

- 会社に確認されるなど

たとえば、実際の年収は300万円で年収500万円で申告した場合、「審査に落とされる」可能性があります。

審査に時間がかかるため、虚偽の申告は絶対にやめましょう。

プロミスでお金を借りてもやばくない!少額からおまとめまで幅広く対応してくれる

プロミスでお金を借りても、「やばい状況になる」ことはありません。

なぜならプロミスは、日本を代表するSMBCグループが貸金業法に基づいて運営されているからです。

また1万円の少額借入から、他社での借入を1つにまとめられる「おまとめローン」まで、幅広く対応してくれます。

また他にもプロミスは、下記のメリットがあります。

プロミスを利用するメリット

- 申し込みから最短3分でお金が借りられる

- カードローンの利用がバレにくい

- はじめての利用なら初回30日間利息0円で利用できる

- Vポイントが貯められる

- 女性が利用しやすい

ただし、下記の点には注意が必要です。

プロミスを利用するデメリット

- 銀行カードローンよりは金利が高い

- 年収の3分の1以上は借りられない

- 提携ATMの利用手数料がかかる

プロミスの利用を検討している方は、今回の記事を参考にメリット・デメリット・注意点を理解しつつ申し込みをしましょう。