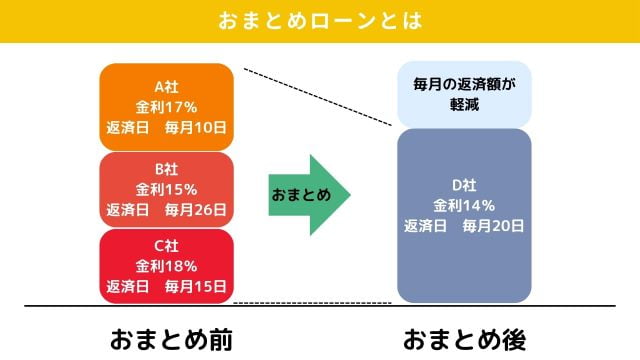

おまとめローンは、複数社からの借入を一本化できるローン商品のことです。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用元:日本貸金業協会「総量規制が適用されない場合について」

そんなおまとめローンを利用する際、「どうせなら少し多めに借りておきたい」と思っている方も多いのではないでしょうか。

おまとめローンは他社からの複数の借入を一本化する前提なので、初めからある程度高額の借入を想定してくれています。

高額融資を受けやすいおまとめローンなら、他社借り入れ分を返済し一本化したうえで、多めに借りることもできるのではないかということですね。

結論から言えば、おまとめローンで多めに借りることは難しいですが、まったく可能性がないわけではありません。

この記事では、おまとめしたうえで多めに借りるための方法や、おすすめのおまとめローンについて解説していますので目を通してみてください。

おまとめローンを多めに借りることはできる?

結論、おまとめローンを多めに借りることはシステムとして難しいです。

おまとめローンを利用する際、まず申し込み者は現在の各借入先と借入金額を申告します。

申告額が承認された場合、おまとめローン提供会社が、それぞれの借入先に一括で返済をしてくれます。

その後、利用者はおまとめローン提供会社に借入総額分を返済、というのがおまとめローン利用の流れです。

つまり、借入の総額を一旦肩代わりするのがおまとめローンなので、おまとめローン提供会社が多めに貸し出すということは基本的にありません。

おまとめローンの仕組み

- 現在の各借入先と借入金額を申告

- おまとめローン提供会社がそれぞれの借入先に一括で返済

- おまとめローン提供会社に借入総額分を返済

総借入額と融資額の差額は口座に振り込まれることもある

例えば、現在の借入総額が145万円である場合、おまとめローンの融資が150万円で承認されることも考えられます。

その場合、差額5万円は申し込み者の口座に振り込まれることがあります。

カードローンでおまとめすれば多めに借りることも可能

おまとめ専用ローンではなく、ベーシックなカードローンをおまとめと同じ使い方で利用する場合、そう借入額より多めに借りることも可能です。

今現在の借入総額を全て完済できるほどの枠でカードローンを契約できたなら、他社の借り入れ分をすべて返済して残った枠から新たに借りることもできます。

カードローンでのおまとめはリスクが高い

この後の「カードローンでおまとめする際の注意点」で詳しく解説していますが、カードローンをおまとめローンのように使う方法はリスクが高いです。

基本的には、おまとめをしたい場合には専用のローンサービスを利用して返済に専念するのがおすすめです。

そもそもおまとめできるほど借りられないことが多い

カードローンをおまとめローンとして使うことは仕組み上可能ですが、まずカードローンではおまとめできるほどの枠をもらえないことも多いです。

他社借り入れの総額にもよりますが、大きな金額になるほど審査に通過しずらくなります。

そもそも1社からまとまった金額を借りれなかったから複数社から借り入れすることになった、という方もいるでしょう。

おまとめローンはそういった背景も考慮して、おまとめ専用・返済専用という前提で審査してくれるため、借り入れ総額が多少高額になってしまうことも想定してくれます。

カードローンでおまとめする際の注意点

おまとめ専用ローンではなく、カードローンをおまとめ目的で利用すれば、おまとめと同時に多めに借り入れできる可能性があります。

しかしお伝えしていたように、カードローンをおまとめで利用するにはいくつか気をつけなければいけないリスクもあります。

そこでここではカードローンをまとめ専用ローンのように使う際の注意点について解説します。

- おまとめ専用ローンよりも金利が高いことが多い

- 総量規制の対象になり年収の3分の1以上は借りられない

- 各借入先への返済手続きを自分でする必要がある

おまとめ専用ローンよりも金利が高いことが多い

おまとめローンの魅力の一つが、金利が低いことです。

一般的な消費者金融カードローンの上限金利は18.0~20.0%ほどですが、おまとめローンの上限金利は14.0~16.0%のものもあります。

複数社からの借り入れがある場合、低金利なおまとめローンに一本化することで総返済額の軽減が期待できます。

そうなると、せっかくおまとめしても総支払額にあまり変化がなく、思うほど返済負担が軽減されない可能性があります。

総量規制の対象になり年収の3分の1以上は借りられない

おまとめローン総量規制の対象外ですが、消費者金融のカードローンは総量規制の対象です。

総量規制とは、貸金業者から借りられるお金の総額の上限を規制する法律のことです。

貸金業法に定められる総量規制では、貸金業者の貸付けは、年収などを基準にその3分の1を超えてはいけないと決まっています。

過度な借入れから消費者を守るために、借りすぎないように規制することが目的です。

ただし総量規制の対象になるのは貸金業者、つまり消費者金融の貸付なので、銀行などの貸付は総量規制対象外です。

各借入先への返済手続きを自分でする必要がある

おまとめローンを利用する場合、借入している複数の借入先に対して、おまとめローン事業者が直接借り入れ分を返済してくれます。

おまとめローン申込者に代わって、各借入先に代理返済の手続き(振込)をしてくれるということです。

そのため、おまとめローンを使う場合振り込みの手間が省けるメリットがあります。

一方カードローンでおまとめする場合は、そもそもがおまとめ前提のサービスではないため、各借入先への返済手続きは自分で行う必要があります。

即日融資可能なおまとめローン

おまとめローンは銀行も提供していますが、銀行のおまとめローンはほとんどが即日融資に対応していません。

一方消費者金融のおまとめローンなら即日融資に対応しているサービスも多く、なるべく早く資金を用意したいという方におすすめです。

そこで以下では、即日融資に対応している大手消費者金融のおまとめローンを紹介していますので、目を通してみてください。

- プロミス おまとめローン

- アイフル おまとめMAX・かりかえMAX

- SMBCモビット おまとめローン

プロミスおまとめローン

| プロミス基本情報 | |

|---|---|

| 金利 | 年2.5~18.0% |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 無利息期間 | 30日間 |

| 限度額 | 1~800万円 |

| プロミスおまとめローン概要 | |

|---|---|

| 金利 | 年6.3%〜17.8% |

| 限度額 | 1万円~300万円まで |

| 申込条件 | 年齢20歳以上65歳のご本人に安定した収入がある方 |

| 無利息期間 | なし |

| 遅延損害金 | 20.0% |

プロミスのおまとめローンは、最短即日融資に対応しています。

パートやアルバイトの人でも安定した収入があれば申し込みができます。

カードローンなどの上限金利は18.0~20.0%であることが多いですが、プロミスのおまとめローンは上限金利も17.8%と、他社よりも低めに設定されています。

返済期間最長10年で、上限300万円まで借り入れ可能です。

郵送での手続きは時間がかかるため、即日融資を希望する方には自動契約機での契約がおすすめです。

アイフルおまとめMAX・かりかえMAX

| アイフル基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 融資時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~800万円 |

| アイフル「おまとめMAX」概要 | |

|---|---|

| 商品名 | アイフル「おまとめMAX」 |

| 利用限度額 | 1万円~800万円 |

| 金利 | 3.0%~17.5%(実質年率) |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0%(実質年率) |

アイフルのおまとめローンは、契約手続きをWeb完結できる上にカードレス利用に対応しています。

郵送物もなく、周囲の人に知られるリスクを最小限に抑えられます。

カードレスなのでカードを郵送で受け取る必要もなく、スピーディーに利用開始できるのが強みです。

さらに、消費者金融はもちろん銀行ローン、クレジットカードのリボ払いもおまとめの対象としています。

返済期間は最長10年までとなっており、借入上限金額も800万円のため、借入総額が高額になっている方にもおすすめです。

SMBCモビットおまとめローン

※おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

| SMBCモビットのおまとめローン概要 | |

|---|---|

| 金利 | 年3.0%〜18.0% |

| 限度額 | 1万円~800万円 |

| 申込条件 | 満年齢20歳〜65歳の安定した収入がある方 |

| 無利息期間 | なし |

SMBCモビットのおまとめローンは融資上限が800万円と、他の金融機関よりも高額融資が可能です。

借入総額が多い方のおまとめに向いています。

他社からの借入額が高額な人ほど金利が低くなるシステムを採用しているので、他社借り入れ総額が大きい方ほど総返済額を軽減しやすいです。

Webですべての手続きが完了するため、来店する時間がない人にもおすすめです。

14:50までの手続き完了で、即日融資も可能です。

おまとめローンとして利用しやすいカードローンの選び方

カードローンをおまとめローンとして使えば、他社借り入れを一本化したうえでお金を多めに借りれる可能性もあります。

しかしカードローンでおまとめするにはいくつか注意点もあることを紹介しました。

以下では、その注意点を踏まえたうえで、おまとめに利用しやすいカードローンの選び方を解説します。

- 貸付上限の大きいカードローンを選ぶ

- 銀行のカードローンから選ぶ

貸付上限の大きいカードローンを選ぶ

カードローンの貸付上限はサービスごとに違います。

上限50万円までのカードローンもあれば上限1,000万円まで最大で融資してくれるカードローンも。

またおまとめしたうえで多めに借りたい場合には、借入総額よりも余裕を持った上限が設定されているカードローンを選びましょう。

ただし、貸付上限が高いからと言って必ずしも上限まで融資が受けられるわけではありません。

貸付可能額はあくまで審査の結果によって判断されます。

銀行のカードローンから選ぶ

消費者金融の貸付には総量規制が適用されるため、年収の3分の1を超える貸付はしてもらえません。

一方銀行の貸付は総量規制の対象外ですので、年収の3分の1以上の貸付を受けられる可能性があります。

他社借り入れ総額が年収の3分の1より低い場合は消費者金融のカードローンも検討できます。

しかし他社借り入れ総額が年収の3分の1に近い、おまとめしたうえでさらに多めに借りておきたいという場合には、銀行のカードローンを選ぶのがおすすめです。

多めに借りることも可能!おまとめに利用しやすい銀行カードローン

上記で解説した「おまとめに利用しやすいカードローンの選び方」を踏まえて、おまとめに利用しやすいおすすめの銀行カードローンを紹介します。

- 楽天銀行スーパーローン

- 千葉銀行フリーローン

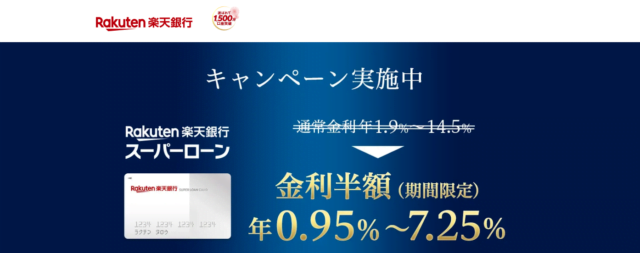

楽天銀行スーパーローン

| 楽天銀行カードローン基本情報 | |

|---|---|

| 金利 | 1.9%~14.5% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| 楽天銀行スーパーローン概要 | |

|---|---|

| 商品名 | 楽天銀行スーパーローン |

| 利用限度額 | ~800万円 |

| 金利 | 1.9%~14.5% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

楽天銀行スーパーローンはおまとめ専用ローンではありませんが、おまとめ利用にもおすすめなカードローンです。

最低金利は何と1.9%と業界トップクラスの低さを誇ります。

適用金利は審査によって決定されますが、まとめる金額次第では大幅に金利を抑えられる可能性があります。

また、利用に応じて楽天ポイントが付与されるため、楽天ユーザーの方ならぜひ候補にしたいカードローンです。

また楽天のポイントランクによって審査優遇が受けられるメリットもあります。

千葉銀行 ちばぎんフリーローン

千葉銀行カードローン基本情報

金利

1.4%~14.8%

審査時間

最短翌日

融資時間

最短翌日

無利息期間

なし

限度額

10万円~800万円

| フリーローン概要 | |

|---|---|

| 商品名 | ちばぎんフリーローン クイックパワー<アドバンス> |

| 利用限度額 | 10万円以上800万円 |

| 金利 | 年1.7%~年14.8% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 19.8% |

ちばぎんフリーローンは、千葉銀行が提供するカードローンです。

金利は1.7%~年14.8%と、消費者金融のおまとめローンと比べて低めに設定されています。

利用開始までには口座を開設すればいいので、現時点で口座がなくても申し込み可能です。

借入可能か判断できる「10秒クイック診断」が利用できるため、申し込む前にまずは確認してみましょう。

カードローンでおまとめすれば多めに借りることもできる

おまとめしたうえで多めに借りるための方法や、おすすめのおまとめローンについて解説しました。

そんなおまとめローンを利用する際、「どうせなら少し多めに借りておきたい」と思っている方も多いでしょう。

ただし、おまとめ専用ではない一般のカードローンをおまとめローンのように使えば、多めに借りられる可能性はあります。

紹介したリスクや注意点について把握したうえで、自分にとって最適なサービスを選びましょう。