複数のローンやキャッシングを利用している場合、おまとめローンで一本化して返済を楽にする方法があります。

しかし、どのようなおまとめローンを選べば良いのか分からない方も多いのではないでしょうか。

そこで今回は、各消費者金融が提供するおまとめローンやおまとめ利用が可能なカードローンを18選ランキング形式で紹介します。

気になる低金利なおまとめローンはどの事業者の商品なのか、徹底比較しました。

なお、金利はローンの借り入れ額に対しての利息の割合のことを指します。

「金利」とは、お金の貸し借りをしたときに、借りた人が貸した人に支払う手数料(貸借料)みたいなもの、または、その手数料(貸借料)の割合を指している言葉です。

また、おまとめローンの選び方についても解説していますので、ぜひ参考にしてください。

- おまとめローンとは

- おまとめローンおすすめランキングBEST18

- 1位:アイフル「おまとめMAX」

- 2位:auじぶん銀行カードローン

- 3位:千葉銀行フリーローン(クイックパワー<アドバンス>)

- 4位:ダイレクトワン『お借り換えローン』

- 5位:ちば興銀フリーローン

- 6位:楽天銀行スーパーローン

- 7位:みずほ銀行カードローン

- 8位:東京スター銀行スターワン乗り換えローン

- 9位:ORIX MONEY(オリックスマネー)おまとめローン

- 10位:清水銀行 しみずピアカードローン

- 11位:中央リテール

- 12位:りそな銀行フリーローン

- 13位:イオン銀行フリーローン

- 14位:三井住友銀行カードローン

- 15位:西日本シティ銀行

- 16位:横浜銀行カードローン

- 17位:住信SBIネット銀行ミスターカードローン

- 18位:中央労働金庫フリーローン

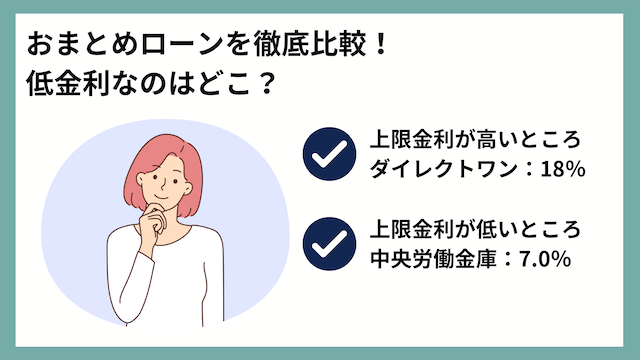

- おまとめローンを徹底比較!低金利なのはどこ?

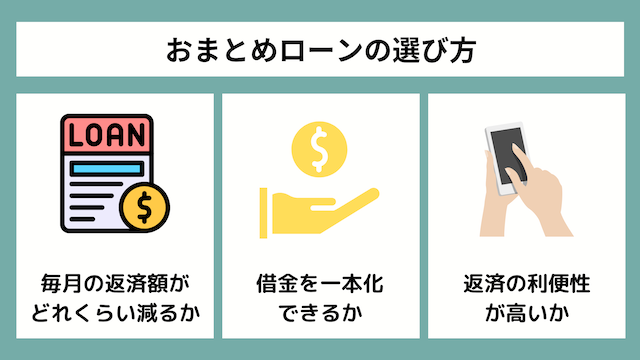

- おまとめローンの選び方

- おまとめローンで賢く返済を一本化

おまとめローンとは

おまとめローンとは、複数のローンを1つにまとめて返済管理を一本化するために提供されている金融商品の一種です。

具体的にどのような利用ができるのか、借り換えローンとの違いについて以下の内容で解説します。

おまとめローンでまとめられる借り入れ

おまとめローンでは、以下のような借り入れをまとめることができます。

上記のように、個人向けの融資であればおまとめローンでまとめることができますが、リボ払いについては対応していない商品もあるので注意してください。

一般的には、カードローンやフリーローンを複数社から借り入れている場合も、おまとめローンに一本化することが可能です。

また、マイカーローンやリフォームローンなども、おまとめローンの上限金額内であればまとめられる場合があります。

一方で、住宅ローンは基本的に高額になることが多いため、おまとめローンの対象外になるケースがほとんどです。

おまとめローンと借り換えローンの違い

おまとめローンと借り換えローンの違いは、複数の借り入れをまとめるか、1つの借り入れを別のローンに乗り換えるかという点にあります。

おまとめローンはその名の通り、複数社の借り入れを1つにまとめるための金融商品です。

一方で、借り換えローンは、現在借り入れ契約を締結している商品から、より条件の良い他の商品に乗り換えることを意味します。

例えば、金利が低いローンへ変更するようなイメージです。

| 概要 | |

|---|---|

| 借り換えローン | 現在契約しているローンから他社に乗り換えること |

| おまとめローン | 複数のローンを1つにまとめること |

おまとめローンの中には、借り換えにも対応しているものもありますが、商品によって利用条件が異なるため、事前に確認した上で申し込むようにしましょう。

おまとめローンの利用がおすすめな人

おまとめローンの利用がおすすめなのは、以下の条件に該当する人です。

おまとめローンを利用すると、一般的なカードローンやリボ払いよりも金利が低くなる可能性があります。

そのため、金利を下げたい方や複数社からの借り入れで全体を把握できていないような状況にある方は、おまとめローンの利用がおすすめです。

おまとめローンおすすめランキングBEST18

ここからは、おすすめのおまとめローンをランキング形式で18社紹介します。金利だけでなく、申し込み方法の手軽さや口コミなども合わせ、総合的に判断しました。

金利だけで比較するのではなく、サービス内容もチェックした上で利用するおまとめローンを選ぶようにしましょう。

1位:アイフル「おまとめMAX」

| アイフル基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 融資時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~800万円 |

※リンク先はアイフルのカードローン商品です

| アイフル「おまとめMAX」概要 | |

|---|---|

| 商品名 | アイフル「おまとめMAX」 |

| 利用限度額 | 1万円~800万円 |

| 金利 | 3.0%~17.5%(実質年率) |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0%(実質年率) |

アイフルのおまとめローンは、消費者金融はもちろん銀行ローン、クレジットカードのリボ払いもおまとめの対象です。

返済期間は最長10年までとなっており、借入上限金額も800万円のため、比較的高額な利用にも対応している点が特徴です。

複数社の返済管理が難しいと感じたら、アイフルのおまとめローンに申し込んでみましょう。

アイフルのおまとめローンの口コミ

子供の受験が重なった際に利用しました。アイフルのサイトに返済シミュレーションを見ることが出来るので、目安を知ることもできるのがありがたいです。

(40歳/女性/利用額470万)

問い合わせてみたところ、アイフルの利用が初めてだったので、「借り換えMAX」でよいとのことでした。電話が丁寧だったり、また実際に返済していくときのシミュレーションを行うことができるので、アイフルは特にはじめてに優しいと感じました。

(35歳/女性/利用額未回答)

正直アイフルでは借りてなかったので、審査に通るか心配だったんですが、そもそもアイフルはおまとめローンに二通りあって、アイフルを利用したことが無い人用のおまとめローンがあるとのことでそちらを利用することに。とにかくまとめてしまいたかったので、審査後も特に問題なく利用しています。

(44歳/男性/利用額720万)

\今すぐ申し込みはこちら!/

※リンク先はアイフルのカードローン商品です

2位:auじぶん銀行カードローン

| auじぶん銀行カードローン基本情報 | |

|---|---|

| 金利 | 1.48%~17.5% |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短当日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| auじぶん銀行カードローン概要 | |

|---|---|

| 商品名 | auじぶん銀行カードローン |

| 利用限度額 | カードローンau限定割 誰でもコース:10万円以上800万円以内(10万円単位) カードローンau限定割 借り換えコース:100万円以上800万円以内(10万円単位) |

| 金利 | 年0.98%~17.5% ■通常:1.48%~17.5% ■カードローンau限定割 誰でもコース:1.38%~17.4% ■カードローンau限定割 借り換えコース:0.98%~12.5% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 年18% |

おまとめローンとしても利用できるおすすめのカードローンが、auじぶん銀行カードローンの借り換えコースです。

auじぶん銀行カードローンでは、au IDを持っている方は最大0.5%の金利優遇が受けられます。手続きはすべてスマホで完結できる上に、ATM手数料も一切かかりません。

安定した収入があれば、パートやアルバイト、自営業でも申し込めます。

利用明細書の郵送もないため、すべてスマホ1つで完結させたい方や、周りに知られたくない方も安心です。

3位:千葉銀行フリーローン(クイックパワー<アドバンス>)

千葉銀行カードローン基本情報

金利

1.4%~14.8%

審査時間

最短翌日

融資時間

最短翌日

無利息期間

なし

限度額

10万円~800万円

| 千葉銀行フリーローン概要 | |

|---|---|

| 商品名 | クイックパワー<アドバンス> |

| 利用限度額 | 10万円以上800万円 |

| 金利 | 年1.7%~年14.8% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 19.8% |

| 必要書類 | 運転免許証、健康保険証、パスポート、個人番号カード(表面のみ) 等 |

千葉銀行カードローンは、消費者金融のおまとめローンと比べて金利が低めに設定されています。

消費者金融で複数の借入がある場合は、銀行系のおまとめローンを利用すると金利が低くなる可能性が高いのでおすすめです。

借入可能か判断できる「10秒クイック診断」が利用できるため、申し込む前にまずは確認してみましょう。

口座がなくても申し込みは可能ですが、利用開始までに口座を開設する必要があります。

4位:ダイレクトワン『お借り換えローン』

| ダイレクトワン『お借り換えローン』概要 | |

|---|---|

| 利用限度額 | 1万円〜300万円 |

| 利息 | 実質年率4.9%〜18.0% |

| 遅延損害金 | 実質年率20.0% |

| 返済回数 | 1回〜120回 |

| 貸し付け対象者 | 25歳以上の安定した収入とご返済能力を有する方で、当社基準を満たす方 |

ダイレクトワンは、おまとめローンの中では金利が高めに設定されているため、比較的審査に通りやすい特徴があります。

金利が高い方が審査が甘い傾向にあるのは、金利が高いほど融資した資金の回収が早く行えて、事業者側の貸し倒れリスクが低くなるためです。

利用できるのは25歳以上で最大300万円までとなっていますが、最長10年かけて返済できるため、コツコツ返済していきたい方におすすめです。

ダイレクトワンの口コミ

ネットから申込めてすぐに利用できたのでわかりやすかったです。電話でわからないところを聞いたらすぐに返答してくれました。大手は結構電話がつながりにくかったりするので、思わぬメリットです。

ちょっと審査は不安だったのですが、評判通りすんなり通れて一安心です。

(36歳/女性/利用額200万)

5位:ちば興銀フリーローン

| ちば興銀フリーローン概要 | |

|---|---|

| 商品名 | ちば興銀 フリーローン |

| 利用限度額 | 1,000万円以内 |

| 金利 | 年1.4%~年14.9% |

| 担保・保証人 | 不要 |

| 融資時間 | 2週間程度 |

ちば興銀フリーローンは、おまとめ専用ローンではありませんが、おまとめ利用も可能なフリーローンです。申し込み手続きはWEBで完結できます。

手続き負担を抑えたい方に、おすすめのおまとめローンです。

下記条件に該当すれば、最大0.2%の金利優遇が受けられます。

金利優遇お取引項目

下記条件1.~3.に該当で、お借入利率から最大0.2%割引いたします。(条件1.2.の併用可能)

1.以下、いずれかの条件を満たす方(▲0.1%)

- ちば興銀のポイントサービス「コスモスクラブ」会員(第1ステージ以上)

- 給料振込

2.WEB完結型手続きをご選択の方(▲0.1%)

3.現在、当行の住宅ローンをご利用中の方(▲0.2%)

※「WEB完結型」の場合、事前申込み時点で条件に当てはまる方に限ります。

引用:フリーローン|ちば興銀

最高金利が年14.6%であることを考えれば、消費者金融からの借り換えでおまとめ利用した際に、金利が低くなる可能性があります。

また利用限度額は最大1000万円と高額融資に対応しているため、複数社をまとめたい方におすすめです。

ちば興銀カードローンの口コミ

ローンカードが届くまで時間がかかるので、1週間は見ておいたほうがいいかもしれません。

審査はかなり早かったです。その日のうちにわかりました。他を知らないので何とも言えませんが、特に悪いところはありません。消費者金融よりも金利は低いですし、対応も丁寧に感じます。

(47歳/男性/利用額200万)

6位:楽天銀行スーパーローン

| 楽天銀行カードローン基本情報 | |

|---|---|

| 金利 | 1.9%~14.5% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 30日間 |

| 限度額 | 10万円~800万円 |

| 楽天銀行スーパーローン概要 | |

|---|---|

| 商品名 | 楽天銀行スーパーローン |

| 利用限度額 | ~800万円 |

| 金利 | 1.9%~14.5% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

| 必要書類 | 運転免許証or顔写真付き身分証明書or保険証+住民票 |

楽天銀行スーパーローンは、おまとめ専用ローンではありませんが、おまとめ利用も可能なカードローンです。

最低金利は何と1.9%と業界トップクラスの低さを誇り、まとめる金額次第では大幅に金利を抑えられるかもしれません。(適用金利は審査によって決定されます)

また、利用に応じて楽天ポイントが付与されるため、楽天ユーザーの方ならぜひ利用したいおまとめローンです。

楽天のポイントランクによって、審査優遇が受けられるメリットもあります。

楽天銀行スーパーローンの口コミ

楽天は普段から利用していたので、安心して申し込みました。結構金額が大きかったので審査が通るか不安でしたが、特に何の問題もなく審査に通りました。今まで借りてきた消費者金融とあまり大差がないように感じました。

(33歳/女性/利用額370万)

審査は普通に通りました。返済もしやすいので、お得でおすすめなローンだと思います。楽天アプリから利用できるのが良いですね。

(27歳/男性/利用額100万)

\↓最短即日からご融資可能!/

7位:みずほ銀行カードローン

| みずほ銀行カードローン概要 | |

|---|---|

| 商品名 | みずほ銀行カードローン |

| 利用限度額 | 1000円~800万円(専業主婦は50万円まで) |

| 金利 | 2.0%~14.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 19.90% |

安心感を求めるなら、メガバンクの1つであるみずほ銀行でおまとめローンを利用するのがおすすめです。

カードローンとしての金融商品ですが、最大限度額は800万円と高めに設定されているため、おまとめローンとしても利用できます。

また、みずほ銀行の住宅ローンを利用している方は、最大0.5%の金利優遇が受けられるメリットもあります。

銀行カードローンのため審査は厳しい傾向にありますが、利用を検討しても損はありません。

みずほ銀行カードローンの口コミ

もともとみずほ銀行を使っていたので、おまとめローンとしても使いました。幸い審査には通り、270万円をまとめることに成功。金利もたぶんかなり下がったと思います。

返済も口座引き落としなので、忘れることなく進められています。

元から利用していたこともあってか、スムーズに手続きが進んだような気がします。

(30歳/男性/利用額270万)

8位:東京スター銀行スターワン乗り換えローン

東京スター銀行カードローン基本情報

金利

1.5%~14.6%

審査時間

最短1時間

融資時間

最短約1週間

無利息期間

30日間

限度額

10万円~1,000万円

| 東京スター銀行「スターワン乗り換えローン」概要 | |

|---|---|

| 商品名 | 東京スター銀行「スターワン乗り換えローン」 |

| 利用限度額 | 30万円~1000万円以下(1万円単位) |

| 金利 | 年9.8~14.6% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 年率14.6% |

| 必要書類 | 運転免許証or顔写真付き身分証明書or保険証+住民票 |

おまとめローンといえば東京スター銀行と言われるほど、定番のおまとめローンサービスになります。

おまとめローンや借り換えローンとして利用する専用商品のため、借入上限金額が高く、金利は消費者金融の商品よりも低めです。

東京スター銀行のスターワン乗り換えローンは、来店不要でネットで申し込みが完了でき、最長10年にわたって返済期間を設定できる点が特徴です。

東京スター銀行のおまとめローンの口コミ

このおまとめローンはとにかく金利が低い。メリットはそれにつきる。借金を一本化にしたところで返済額が減るわけじゃないけど、金利は減らすことが出来るので。返済が長期化すれば、それだけ返済回数も増えて金利を払う回数も増えるので、注意が必要。テキトーに選ぶと損をする。

(42歳/男性/利用額190万)

おまとめローンにしろキャッシングにしろ、金利の幅が大きすぎませんか?

一見下限が低いから低金利で済みそうに見えても、ほとんど上限金利になる、みたいなこと多いじゃないですか。その点だと東京スター銀行の金利は固定なので安心です。いくら返すのかも明確にわかるし、消費者金融とかだと上限ぎりぎりの18%とかざらにあるんで。さすが銀行系は良心的。

(36歳/男性/利用額230万)

まとめることで、月に返済するのもいくつも行わなくて手間がなくなりましたし、月の返済額も少し抑えられたんで良かったです。結局、長期化してしまうのでトータルの返済額は膨らんでしまうんですけど…この一年間返さないよりはこの方法の方がいいのでしばらくはこれで返済していきます。

(47歳/女性/利用額380万)

9位:ORIX MONEY(オリックスマネー)おまとめローン

ORIX MONEY PERSONALローン基本情報

金利

1.5%~17.8%

審査時間

最短1時間

融資時間

最短即日

無利息期間

30日間

限度額

10万円~800万円

| ORIX MONEY(オリックスマネー)おまとめローン概要 | |

|---|---|

| 商品名 | ORIX MONEY(オリックスマネー)おまとめローン |

| 利用限度額 | 50万円~800万円 |

| 金利 | 年3.0~17.8% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 年率19.9% |

| 必要書類 | 運転免許証or顔写真付き身分証明書or保険証+住民票 |

ORIX MONEYのおまとめローンは、最大800万円までの借り入れに対応しています。

ORIX MONEYのおまとめローンは、24時間365日いつでもWEBで申し込み手続きができる点が特徴です。

おまとめローンの中では審査時間も短く、最短翌営業日には結果が通知されます。

金利が他社のおまとめローンと比べてやや高めではあるものの、専用アプリで残高確認ができたり、スマホATMでの返済に対応していたりと、独自サービスがあるのもポイントです。

10位:清水銀行 しみずピアカードローン

| しみずピアカードローン概要 | |

|---|---|

| 融資上限額 | 1000万円 |

| 金利 | 2.8%~9.8% |

| 即日融資 | 不可 |

| 借り入れ方法 | ATM |

| 返済方法 | 口座引き落とし、ATM(随時返済) |

| 口座開設 | 必要 |

| WEB完結申し込み | 可能 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

低金利で利用が可能なおまとめローンを探しているなら、静岡に本店を構える地方銀行『清水銀行しみずピアカードローン』がおすすめです。

銀行カードローンは全体的に低金利ですが、その中でもトップクラスの低金利で利用できるのはしみずピアカードローンです。

地方銀行ではありますが、対象エリアなどに制限が無いため、全国どこからでも申し込みが可能です。

申し込みもWEBで完結できるため、清水銀行が近くにないという人でも安心して利用できます。

おまとめローンを選ぶ際に、金利の低さを重視するのであれば、清水銀行のしみずピアカードローンがおすすめです。

11位:中央リテール

| 中央リテール概要 | |

|---|---|

| 融資上限額 | ~500万円(不動産担保で3000万円まで) |

| 金利 | 10.95%~13.00%(不動産担保は8.2%~9.8%) |

| 即日融資 | 不可、最短1日 |

| 借り入れ方法 | 店頭にてお渡し |

| 返済方法 | 銀行口座振り込み |

| 口座開設 | 不要 |

| WEB完結申し込み | 契約の段階で来店が必要 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

低金利で利用できるおまとめローンなら、中央リテールもおすすめです。

中央リテールのおまとめローンは、消費者金融でありがなら銀行に負けずとも劣らない金利の低さが特徴です。

審査は最短2時間で完了するため最短即日融資も可能で、銀行のおまとめローンと比べてスピーディーに融資が受けられるメリットがあります。

中央リテールは消費者金融系でありながら低金利での利用ができる、使い勝手の良いおまとめローンと言えるでしょう。

12位:りそな銀行フリーローン

| りそな銀行フリーローン概要 | |

|---|---|

| 融資上限額 | 10万円~1,000万円 |

| 金利 | 1.7%~14.0% |

| 即日融資 | 不可 |

| 借り入れ方法 | ATM |

| 返済方法 | 口座引き落とし、ATM(随時返済) |

| 口座開設 | 必要 |

| WEB完結申し込み | 原則不要 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

りそな銀行が提供するりそな銀行フリーローンも、おまとめ利用ができる商品です。

比較的低金利で利用でき、大手の銀行が提供している商品のため安心感があります。

また、りそな銀行フリーローンは提携ATMが多いため、自宅周辺にりそな銀行の窓口がなくてもコンビニなどで気軽に利用できるため、とても便利です。

提携ATM

- りそな銀行

- 埼玉りそな銀行

- 近畿大阪銀行

- コンビニATM全般

- ゆうちょ銀行ATM

- BANCS提携銀行ATM(三菱UFJ銀行、三井住友銀行、みずほ銀行)

- MICS提携銀行ATM(地方銀行系、信用金庫、信用組合等)

13位:イオン銀行フリーローン

| イオン銀行フリーローン概要 | |

|---|---|

| 融資上限額 | 10万円~700万円 |

| 金利 | 3.8%~13.5% |

| 借り入れ方法 | ATM |

| 返済方法 | 口座引き落とし、ATM |

| 口座開設 | 不要 |

| WEB完結申し込み | 可能 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

低金利で利用できるおまとめローンなら、イオン銀行が提供するイオン銀行フリーローンもおすすめです。

イオン銀行カードローンは、低金利で利用できるフリーローンで、おまとめ利用にも対応しています。

収入要件が200万円以上となっているため比較的低く、審査に不安がある人でも安心です。ネット銀行のため店舗に来店する必要がなく、WEB完結で申し込みができます。

ただし、年金受給者や学生、専業主婦(主夫)は利用できないので注意しましょう。

また、イオン銀行引き落としにすると、他社への振込手数料がサービスされたり、繰り上げ返済手数料も無料となっていたり、魅力的なサービスが多いのも特徴です。

14位:三井住友銀行カードローン

| 三井住友銀行カードローン概要 | |

|---|---|

| 融資上限額 | 10万~800万円 |

| 金利 | 1.5%~14.5% |

| 即日融資 | 不可 |

| 借り入れ方法 | ATM |

| 返済方法 | 口座引き落とし、ATM(随時返済) |

| 口座開設 | 不要 |

| WEB完結申し込み | 可能 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

低金利で利用できるおまとめローンを選びたいなら、三井住友銀行カードローンでおまとめ利用するのもおすすめです。

三井住友銀行カードローンのおすすめポイントは、メガバンクの三井住友銀行が提供するカードローンという安心感にあります。

また、三井住友銀行カードローンでは、提携ATMの手数料が発生しません。

- 何度利用しても手数料0円

- 当行ATMの時間外手数料0円

上記のように手数料無料で利用できるため、近くに三井住友銀行がない時でも、最寄りのコンビニから借り入れや返済ができます。

おまとめローンを利用する間は、できる限り返済以外の費用は押さえたいところです。

低金利かつ手数料の負担がないところを選びたいという方でも、三井住友銀行のカードローンなら安心して利用できます。

15位:西日本シティ銀行

| 西日本シティ銀行おまとめローン概要 | |

|---|---|

| 商品名 | おまとめローン(無担保型) |

| 利用限度額 | 10万円~500万円 |

| 金利 | 4.5%~15.0% |

| 担保・保証人 | 不要 |

西日本シティ銀行のおまとめローンは、年齢制限が74歳以下までと幅広い点が特徴です。

借り入れ上限50万円のせいげんはあるものの、パートやアルバイトでも利用できます。配偶者に収入があれば専業主婦(主夫)でも利用可能です。

返済期間も最長15年に対応しているため、時間をかけて着実に返済していきたい方に適しています。

16位:横浜銀行カードローン

| 横浜銀行カードローン概要 | |

|---|---|

| 融資上限額 | 10万円~1000万円 |

| 金利 | 1.5%~14.6% |

| 即日融資 | 不可 |

| 借り入れ方法 | ATM・インターネット |

| 返済方法 | 口座引き落とし、ATM(随時返済) |

| 口座開設 | 必要 |

| WEB完結申し込み | 可能 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

横浜銀行のカードローンも借り換えやおまとめ利用ができます。横浜銀行の普通預金口座を持っている人であれば、最短翌営業日には審査結果がわかるのも特徴です。

金利も銀行カードローンでは平均的で、消費者金融のカードローンからのおまとめ利用にも適しています。

最大1,000万円までの融資に対応しているため、他社からの乗り換えやおまとめ利用を検討している方におすすめです。

17位:住信SBIネット銀行ミスターカードローン

| 住信SBIネット銀行ミスターカードローン概要 | |

|---|---|

| 融資上限額 | 10万円~1,000万円 |

| 金利 | 1.89%~14.79% |

| 即日融資 | 不可 |

| 借り入れ方法 | ATM |

| 返済方法 | 口座引き落とし、ATM(随時返済) |

| 口座開設 | 必要 |

| WEB完結申し込み | 可能 |

| アルバイト・パートの審査通過 | 可能 |

| 追加融資 | 可能 |

住信SBIネット銀行カードローンは、ネット銀行のため申し込み時に来店せずに手続きができる点が特徴です。郵送物もないため、家族に知られたくない人でも安心して利用することができます。

また、住信SBIネット銀行カードローンでは、規定の条件をクリアする金利の優遇措置を受けることができます。

優遇内容と適用条件は下記の通りです。

|

基準金利より年-0.5% |

|---|---|

| 所定のミライノカード(JCB)を所有し、 かつ当社口座を引落口座に設定しているお客さま※2 |

基準金利より年-0.1% |

最大年0.6%もの金利優遇を受けることができるため、条件さえ満たせばよりお得に利用することができます。

SBI証券口座保有登録に関しては比較的簡単にクリアできるため、カードローンを申し込む前に登録しておくのもおすすめです。

18位:中央労働金庫フリーローン

| 融資上限額 | 500万円 |

|---|---|

| 金利 | 変動金利:年5.825% 固定金利:年7.0% |

| 即日融資 | 不可 |

| 申込条件 |

|

| アルバイト・パートの審査通過 | 不可 |

| 追加融資 | 不可 |

中央労働金庫のフリーローンは、労働組合員であれば金利優遇が受けられるおまとめ利用も可能な商品です。

労働組合員向けの金融機関ですが、労働組合員でない人でも利用できます。

地域ごとに労働組合がある中で、中央労働金庫は関東の労働組合が対象の金融機関です。労働金庫の金融商品は、地域によって条件が異なる場合があります。

居住地に制限がある点には注意しましょう。申し込み条件に制限があるカードローンですが、低金利で利用できる点が魅力です。

おまとめローンを徹底比較!低金利なのはどこ?

おまとめローンは、銀行や消費者金融各社からさまざまな商品が提供されており、サービス内容だけでなく金利にも差があります。

今回紹介した18社のおまとめローンを金利で比較してみました。各社の金利は以下の通りです。

| 金融機関名 | 上限金利 |

|---|---|

| アイフル | 17.5% |

| ダイレクトワン | 18% |

| auじぶん銀行 | 17.5% |

| 千葉銀行 | 14.8% |

| ちば興銀 | 14.9% |

| 楽天銀行 | 14.5% |

| みずほ銀行 | 14.0% |

| 東京スター銀行 | 14.8% |

| ORIX MONEY | 17.8% |

| 清水銀行 | 9.8% |

| 中央リテール | 13.0% |

| りそな銀行 | 14.0% |

| イオン銀行 | 13.5% |

| 三井住友銀行 | 14.5% |

| 西日本シティ銀行 | 15.0% |

| 横浜銀行 | 14.6% |

| 住信SBIネット銀行 | 14.79% |

| 中央労働金庫 | 7.0% |

比較してみると、もっとも金利が低い中央労働金庫ともっとも高いアコムやダイレクトワンの間で10%以上の差があることがわかります。

あくまで上限金利で比較したデータではありますが、金利が低いおまとめローンを選ぶ際の参考として比較検討してみると良いでしょう。

おまとめローンの選び方

おまとめローンを選ぶ上で、意識しておきたいポイントは3つあります。

1つずつ確認していきましょう。

- 毎月の返済額が減るかどうか

- 全てまとめられるかどうか

- 返済方法は便利かどうか

毎月の返済額がどれくらい減るか

まず、おまとめローンを決める前に確認したいのが、おまとめローンの利用で毎月の返済負担は減らせるのかという点です。

返済額が減るかどうかは、おまとめローンを利用した場合の金利で判断できます。

一方で、おまとめローンを利用しても金利が変わらないのであれば、おまとめ利用するメリットはないかもしれません。

場合によっては金利が高くなってしまうこともあるので、慎重に判断してください。可能な限り、現状よりも金利が下がるおまとめローンを選びましょう。

借金を一本化できるか

おまとめローンで借金を一本化できるかという点も、おまとめローンを選ぶ際のポイントです。どれだけ金利が低くても、今借入れ中の借金をすべてまとめられるとは限りません。

おまとめローンの種類や提供している金融機関によって、最大借り入れ限度額は変動します。

借金が多く、おまとめ利用で高額な融資が必要になる場合は、限度額の大きいおまとめローンを選びましょう。

返済の利便性が高いか

返済時の利便性の高さも、おまとめローンを選ぶ際の判断基準になります。

おまとめローンを利用するメリットは、返済負担が減ることです。

ここでいう返済負担の減少は、返済額が減るだけでなく返済の手間が減ることも意味します。

例えば、借り入れを1つにまとめることができれば返済は月に1回で済むため、ローン全体の把握が容易になるでしょう。

返済が月に1回になったとしても、店頭に出向く必要があったり、手数料がかかっていたりするようでは、返済負担が高くなります。

そのため、返済の負担を軽減したい方は、口座引き落としによる返済が可能なおまとめローンがおすすめです。

おまとめローンで賢く返済を一本化

おまとめローンはキャッシングを一本化させることで、複数あった返済日や返済先をまとめることができます。

しかし、金利などを減らしたい場合は、利用するおまとめローンのサービスをきちんと見極めたり、返済計画立てたりして判断することが大切です。

また、利用状況によってはおまとめローンが利用できないこともあります。おまとめローンの審査に落ちる原因については、以下のページで解説していますので、ぜひ参考にしてください。