保有資格:1級ファイナンシャル・プランニング技能士

■参考記事:カードローン審査が甘い・ゆるい必ず通る金融機関はある?即日融資に対応したおすすめの借り入れ先とは?│GRO-BELラボ

カードローンを使用する際は、審査に通らなければいけません。

第13条第1項

貸金業者は、資金需要者である顧客又は保証人となろうとする者の資力又は信用、借入れの状況、返済計画等について調査し、その者の返済能力を超えると認められる貸付けの契約を締結してはならない。

そこで「審査の甘いカードローンはどこ?」と疑問に感じる方も多いでしょう。

ただし、カードローンの審査が甘い・ゆるいカードローンはありません。

またカードローンの審査が「甘い」「ゆるい」など、誤解を招く表現は貸金業法16条で禁止されています。

しかし審査条件はカードローン事業者ごとに異なるため、「即日融資に対応している」「WEB完結できる」など、サービス内容に特色があります。

今回は、なぜ審査のゆるいカードローンがないのか、またカードローンの審査に通りやすくするにはどうすれば良いのかなど、おすすめの事業者と合わせて解説します。

なお今回紹介する「おすすめのカードローン」は、下記の基準で選定しています。

- カードローンの審査が甘い・ゆるい貸金業者が存在しない理由

- 審査が心配な方におすすめの大手消費者金融のカードローンランキング

- 審査が甘い中小消費者金融カードローンランキング

- 低金利でおすすめの銀行カードローン4選

- 審査が甘い・ゆるい?カードローンの選び方

- 中小消費者金融は大手や銀行よりも審査が甘い・ゆるい傾向にある

- 審査が甘い・ゆるいカードローンの審査基準

- 審査が甘い・ゆるいカードローンの審査にかかる時間は?

- 審査が甘い・ゆるいカードローンで審査落ちする5つの原因

- 審査が甘い・ゆるいカードローンの審査に通りやすくするコツ

- 銀行カードローンと審査が甘い・ゆるい消費者金融は審査機関が異なる

- 審査の甘い・ゆるいカードローンに関してよくある質問

- 審査の甘さ・ゆるさだけでカードローンを選ぶのは危険

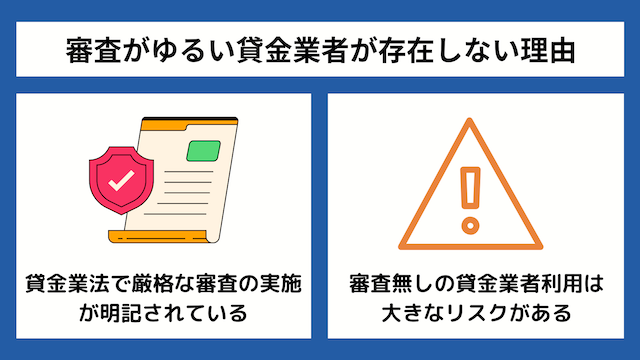

カードローンの審査が甘い・ゆるい貸金業者が存在しない理由

そもそも審査のゆるいカードローンはあるのでしょうか?

結論から申し上げますと、審査のゆるいカードローンはありません。

消費者金融系のカードローンを運営するには、金融庁に届け出を提出した上で、貸金業法という法律に則って運営を行う必要があります。

※銀行カードローンでは別途、『銀行法』という法律に則って運営がなされているため、少し事情が異なります。

理由①貸金業法で厳格な審査の実施が明記されている

貸金業法では、反社会的組織に融資を行ってはいけないという決まりがあり、反社会的組織で無いかを確認するためには、ある程度審査を行う必要があります。

○提携ローンにおける入口段階の反社チェック強化

金融庁は、「提携ローンについて、金融機関自らが事前に反社チェックを行う態勢を整備する。また、各金融機関は、提携先の信販会社における暴力団排除条項の導入状況、反社データベースの整備状況等を検証する。」として、反社会的勢力との関係遮断に向けた取り組みを推進しています。

また、各カードローン会社では、明確な審査基準を公開していません。

審査がゆるいと判断する根拠が曖昧なこと、暴力団排除条項のチェックが必要なこともあり、審査のゆるいカードローンは無いと考えられます。

理由②審査無しの貸金業者利用は大きなリスクがある

上記のことからカードローンを提供するには審査を行う必要があり、審査のゆるいカードローンはありません。

そのため「審査がゆるい」などと広告を打っていたりする業者は、金融庁に届け出ずに違法に運営している闇金業者である可能性があります。

貸金業法第16条により、誇大広告が禁止されているためです。

○誇大広告の禁止等

第16条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:法令データベース 貸金業の規制等に関する法律|第十六条(抜粋)

闇金業者は違法に運営をしているため、貸金業法に従わず運営しているところがほとんどです。

貸金業法に縛られることが無いと、上限金利なども適用されません。通常であれば上限金利は20%であるものの、闇金業者ではトイチやトゴなどの法外な金利を適用されてしまいます。

荒稼ぎを目的として利用者を集めるために「審査がゆるい」「審査なし」などと甘い宣伝文句で客を呼び集めています。

そのため、審査がゆるいと自称するカードローン会社は、基本的に違法な闇金業者だと判断しましょう。

審査が心配な方におすすめの大手消費者金融のカードローンランキング

特に審査が厳しい傾向にある銀行カードローンの利用を敬遠していた人には、大手消費者金融やネット銀行のカードローンがおすすめです。

大手消費者金融は、無利息サービスやWEB完結申し込みが可能など、サービス体制が整っている点が特徴で、サービス内容を重視したい方におすすめです。

また、最短即日審査や即日融資に対応しているところも多くあります。

今回は、おすすめの大手消費者金融のカードローンをランキング形式で5つピックアップしました。

- プロミス

- アイフル

- SMBCモビット

- オリックスマネー

- レイク

各社のポイントやサービスの特徴を紹介します。

また下記は、今回ピックアップする消費者金融の基本情報をまとめた一覧表になります。

| 消費者金融カードローン | プロミス | アイフル | SMBCモビット | オリックスマネー | レイク |

|---|---|---|---|---|---|

| 金利 | 年2.5~18.0% | 年3.0%~年18.0% | 年3.0%~18.0% | 年1.5~17.8% | 4.5%~18.0% |

| 借入限度額 | 1~800万円 | 1万円~800万円 | 1万円~800万円 | 10万円~800万円 | 1万円~500万円 |

| 審査時間 | 最短3分※1 | 最短18分 ※3 | 最短15分 | 最短60分 | 最短15秒 |

| 融資時間 | 最短3分※1 | 最短18分 ※ | 最短15分 | 最短即日 | 最短25分※2 |

| 無利息期間 | 初回借入日の翌日から30日間 | はじめての方なら最大30日間利息0円 | なし | なし | 初めての方でWeb申込なら60日間利息0円 |

| 電話連絡 | 原則なし | 原則なし | 原則なし | 原則あり | 原則なし |

| 申込対象年齢 | 満18歳以上74歳以下※4 | 満20歳以上69歳以下 | 満年齢20才~74才の安定した収入のある方※5 | 20〜69歳で安定した収入のある方 | 満20歳~70歳 |

※1.お申込み時間や審査によりご希望に添えない場合がございます。

※2.21時までの申込に限る

※3.お申込み時間や審査状況によりご希望に添えない場合があります。

※4.「お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。」

「高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。」

「収入が年金のみの方はお申込いただけません。」

(記載の順序や文言は意味が同じであれば、提示の文言そのままである必要ございません。)

※5.収入が年金のみの方はお申込いただけません。

1位:プロミス

| プロミス基本情報 | |

|---|---|

| 金利 | 年2.5~18.0% |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 無利息期間 | 30日間 |

| 限度額 | 1~800万円 |

| プロミス概要 | |

|---|---|

| 商品名 | プロミス |

| 利用限度額 | 1~800万円 |

| 金利 | 年2.5~18.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

プロミスのフリーキャッシングは、手軽さと便利さを重視したサービスです。

担保や保証人は一切不要で、本人確認のための書類を持っていれば、審査から融資までの手続きがスピーディーに進められます。

スマートフォンやパソコンからアクセスでき、いつでも手軽に申し込める点が特徴です。

プロミスのメリット

- 利用限度額内であれば資金の出し入れが繰り返し自由に行える

- 利息が日割り換算で数日間の短期利用でもお得に利用できる

- インターネットや専用アプリを通じて、24時間365日申し込みが可能

初回契約時には30日間の無利息サービスも利用できます。すべての手続きがWeb上で完結するため、郵送物が届いて家族に見つかる心配もありません。

※リンク先はプロミスのカードローン商品です

2位:アイフル

| アイフル基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 融資時間 |

最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~800万円 |

| アイフルの概要 | |

|---|---|

| 商品名 | アイフル |

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望に添えない場合があります。 |

| 利用限度額 | 800万円 |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 初回利用日(初回契約日翌日)から30日間 |

| 担保・保証人 | 不要 |

| Web完結 | 可能 |

| 電話での在籍確認 | 原則なし |

| 申し込み可能年齢 | 20歳~69歳 |

| 遅延損害金 | 20.0% |

大手消費者金融のアイフルもおすすめです。

アイフルは消費者金融の中でも唯一銀行の傘下にない、独立系の消費者金融となります。

そのため、大手消費者金融の中では銀行のしがらみがなく、比較的審査がゆるい傾向にあります。

アイフルのメリット

- 申し込み前に1秒診断で借り入れ可能かチェックできる!

- ベーシックな商品内容なので始めての利用でも安心!

- 来店不要・郵送物無し

- 女性スタッフが対応するコールセンターも

少しでも審査通過率を上げたい…!という人にこそ、アイフルの利用をオススメしたいです!

※リンク先はアイフルのカードローン商品です

3位:SMBCモビット

| SMBCモビット基本情報 | |

|---|---|

| 金利 | 3.0%~18.0% |

| 審査時間 |

最短15分 ※申込の曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。 |

| 融資時間 |

最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 無利息期間 | なし |

| 限度額 | 1万円~800万円 |

| SMBCモビット概要 | |

|---|---|

| 商品名 | SMBCモビット |

| 利用限度額 | 1万円~800万円 |

| 金利 | 3.0%~18.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

SMBCモビットは、WEB完結で手続きを済ませられる消費者金融カードローンです。

SMBCグループが提供しているため、大手の安心感があります。

SMBCモビットのメリット

- 簡易審査が10秒で完了する

- Vポイントが貯められる

- WEB完結なら電話連絡なし・郵送物なしで申請できる

入会金や年会費は無料で、担保・保証人も必要ありません。信頼できる大手消費者金融で融資を受けたい方におすすめです。

※リンク先はSMBCモビットのカードローン商品です

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

4位:ORIX MONEY(オリックスマネー)

※ご契約後、ご入金の遅れやご契約内容に変更があった場合など重要なご案内については書面をお送りする場合があります。

| ORIX MONEY PERSONALローン基本情報 | |

|---|---|

| 金利 | 1.5%~17.8% |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| ORIX MONEY概要 | |

|---|---|

| 商品名 | ORIX MONEY(オリックスマネー) |

| 利用限度額 | 10万円~800万円 |

| 金利 | 年1.5~17.8% |

| 担保・保証人 | 原則不要 |

| 遅延損害金 | 19.9% |

オリックス・クレジットが提供する「ORIX MONEY(オリックスマネー)」は、即日融資にも対応しているカードローンです。

審査は最短60分で完了するため、急な出費にも対応できます。

最高金利が17.8%と大手消費者金融の中でもやや低めなのは嬉しいポイントですね。

オリックスマネーのメリット

- カードレス対応で郵便物が届く心配がない

- 電話連絡なしも選択できる

- 対象レンタカーやカーシェアリングの優待がある

ORIX MONEYでの融資申し込みを検討している方は、以下のページで解説している審査のポイントや手続き方法を参考にしてください。

5位:レイク

| レイク基本情報 | |

|---|---|

| 金利 | 4.5%~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分 |

| 無利息期間 | 60日間 ※契約額が1~200万円の方 |

| 限度額 | 1万~500万円 |

| レイク概要 | |

|---|---|

| 商品名 | レイク |

| 利用限度額 | 1万円~500万円 |

| 金利 | 4.5%~18.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

レイクは、旧レイクALSAから名称を変更しました。大手ならではのスピード審査が強みで、振込融資でも手数料がかかりません。

レイクのメリット

- 独自の無利息サービスが充実している

- パートやアルバイトでも安定収入があれば申し込める

- カードレス利用なら郵便物が届く心配がない

レイクの初回利用時に適用される無利息サービスは、60日間全額無利息サービス(WEB申し込みのみ)もしくは、5万円まで180日間無利息キャンペーンのいずれかを選択できます。※ご契約額が1~200万円の方(200万越は30日間無利息)

審査が甘い中小消費者金融カードローンランキング

ここからはおすすめの中小消費者金融を6選紹介します。

大手消費者金融よりも金利が高めに設定されていることが多い反面、比較的審査が甘い・ゆるい傾向にある点が特徴です。

| 消費者金融カードローン | ダイレクトワン | エイワ | フクホー | ライフティ | アロー | セントラル |

|---|---|---|---|---|---|---|

| 金利 | 4.9%~18.0% | 10万円未満:年19.9436% 10万円以上:17.9507% |

7.30%~18.0% ※5万円~10万円未満:実質年率 7.30%~20.00% |

8.0%~20.0% | 年15.0%~年19.94% | 年4.8%~年18.0% |

| 借入限度額 | 1万円~300万円 | 1万円~50万円 | 5万円~200万円 | 1,000円~500万円 | 最大200万円 | 1万円~300万円 |

| 審査期間 | 最短30分 | 非公開 | 非公開 | 非公開 | 最短45分 | 非公開 |

| 融資スピード | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 |

| 無利息期間 | 原則あり | なし | なし | 原則あり | 原則なし | 原則あり ※24時間受付時間:月曜から金曜8:00~21:00 土日祝日8:00~18:00 |

| 電話連絡 | 24時間 | 24時間 | 24時間 | 24時間 | 24時間 | 24時間 |

| 申込対象年齢 | 20歳~69歳まで | 満20歳以上満79歳以下 | 満20歳以上 | 満20歳~69歳の方 | 満22歳以上満70歳以下 | 満20歳以上 |

1位:ダイレクトワン

| ダイレクトワン基本情報 | |

|---|---|

| 金利 | 4.9%〜18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 55日間 |

| 限度額 | 1万円~300万円 |

| ダイレクトワン概要 | |

|---|---|

| 商品名 | ダイレクトワン |

| 利用限度額 | 1万~300万円 |

| 金利 | 4.90%~18.00% |

| 担保・保証人 | 不要 |

| 必要書類 | 運転免許証、顔写真付き身分証明書など |

ダイレクトワンは、スルガ銀行グループが提供するカードローンです。

初回55日間の無利息キャンペーンが利用でき、申し込みもWEBで完結できるためスムーズに手続きが進められます。

最短30分審査や最短30分のカード発行にも対応しており、安定した収入があればアルバイトやパートでも申し込み可能です。

セブン銀行ATMやファミリーマートのATMで借り入れや返済ができるので、急な出費や通勤のついでに返済に立ち寄るなど、柔軟に利用できます。

※1店頭窓口でお申込みをされた場合は、当日のお借入れが可能です。2位:キャッシングのエイワ

| エイワ基本情報 | |

|---|---|

| 金利 | 10万円未満 19.9436%・10万円以上 17.9507% |

| 審査時間 | 非公開 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 1万円~50万円 |

| キャッシングのエイワ概要 | |

|---|---|

| 商品名 | キャッシングのエイワ |

| 利用限度額 | 1万円~50万円 |

| 金利 | 10万円未満 19.9436%・10万円以上 17.9507% |

| 担保・保証人 | 不要 |

| 必要書類 | 本人確認書類2点必要、収入証明書類等 |

キャッシングのエイワは、昭和45年に創業した老舗の中小消費者金融です。

対面与信を行っており、審査の1つに来店して担当者と直接話すという項目があります。

エイワの対面与信はいわゆる「人柄融資」とも言われているもので、過去に金融事故を起こしていても担当者との面談によっては融資を行ってくれる可能性がある点が特徴です。

一方で「エイワで融資をうけるには、担当者からの厳しい説教も受ける必要がある」という口コミもあります。

3位:フクホー

| フクホー基本情報 | |

|---|---|

| 金利 | 7.30%〜18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 5万円~200万円 |

| フクホ―概要 | |

|---|---|

| 商品名 | フクホ― |

| 利用限度額 | 5万~200万円 |

| 金利 | 7.30%~18.00% ※5~10万円未満の場合実質年率 7.30%~20.00% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

| 必要書類 | 運転免許証、顔写真付き身分証明書など |

フクホ―は、中小消費者金融ながら創業50年以上の老舗事業者です。中小消費者金融では珍しく、来店不要で融資が受けられる特徴があります。

店頭申し込みであれば、即日融資に対応しているのもフクホーの強みです。安定した収入があればパートやアルバイトでも申し込めます。

また、全国のセブンイレブンで契約書類を受け取れるため、郵便物なしで審査が受けられるのも魅力です。

4位:ライフティ

| ライフティ基本情報 | |

|---|---|

| 金利 | 8.0%~20.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短3日 |

| 無利息期間 | 35日 |

| 限度額 | 1,000円~500万円 |

| ライフティ概要 | |

|---|---|

| 商品名 | ライフティ |

| 利用限度額 | 1,000円~500万円 |

| 金利 | 8.0%~20.0% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

| 必要書類 | 運転免許証or顔写真付き身分証明書 |

ライフティは、中小消費者金融には珍しい「初回利用に限り35日間の無利息サービス」を利用できる貸付業者です。

また、利用最低額は1000円からで、本当に必要な額を利用することができます。

24時間365日WEBで申し込みができるのも特徴です。

2023年5月22日をもって、キャッシングカードの発行が終了しました。現在は、振込融資に対応しています。

なお、2024年4月末時点で新規の受付を停止しています。

5位:アロー

| アロー基本情報 | |

|---|---|

| 金利 | 15.00%~19.94% |

| 審査時間 | 最短45分 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 最大200万円 |

| アロー概要 | |

|---|---|

| 商品名 | アロー |

| 利用限度額 | ~200万円 |

| 金利 | 15.00%~19.94% |

| 担保・保証人 | 原則不要 |

| 遅延損害金 | 19.94% |

| 必要書類 | 運転免許証、健康保険証、顔写真付き身分証明書など |

中小消費者金融のアローは、最短45分審査に対応しているカードローン事業者です。名古屋にある地方のカードローン事業者ですが、融資は全国どこへでも対応しています。

WEBで申し込みが完結でき、アプリを利用すればカードレスで融資が受けられるため、郵便物が届く心配もありません。

申し込み条件がやや厳しく、勤続6か月未満や21歳以下が申し込めない点に注意しましょう。

6位:セントラル

| セントラル基本情報 | |

|---|---|

| 金利 | 4.8%~18.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 30日間 |

| 限度額 | 1万円~300万円 |

| セントラル概要 | |

|---|---|

| 商品名 | セントラル |

| 利用限度額 | 1万~300万円 |

| 金利 | 4.80%~18.00% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

| 必要書類 | 運転免許証、顔写真付き身分証明書など |

セントラルは、中小消費者金融の中でも創業50周年を迎える老舗のカードローン事業者です。

最大30日間の無利息キャンペーンも実施しており、振り込み融資であれば平日14時までの申し込みで即日審査・即日融資にも対応しています。(翌営業日以降になる場合もあります)

振り込み融資はWEB申し込み限定の商品です。年中無休の無人契約機「セントラルくん」で契約すれば、その場でカードを発行することもできます。

低金利でおすすめの銀行カードローン4選

銀行カードローンの審査は決してゆるくはありません。

しかし、銀行カードローンならではのメリットがあります。

- 金利が低い

- 銀行が提供しているサービスという安心感がある

- 銀行のATMで借り入れ・返済ができる

ここからは、おすすめの銀行カードローンを4選紹介します。

| 銀行系カードローン | auじぶん銀行カードローン | 三菱UFJ銀行カードローン | みずほ銀行カードローン | 楽天銀行カードローン「スーパーローン」 |

|---|---|---|---|---|

| 金利 | 1.48%~17.50% ※カードローン au限定割 誰でもコース:1.38%~17.4% |

1.80%~14.60% | 2.00%~14.00% | 10万~800万円 |

| 借入限度額 | 10万~800万円 | 10万~500万円 | 10万~800万円 | 1.90%~14.50%※1 |

| 審査期間 | 最短即日1週間前後 | 最短即日※2 | 最短当日~1週間程度※3 | 最短当日~1週間程度 |

| 融資スピード | 最短当日 | 最短翌営業日 | 最短翌営業日 | 最短当日 |

| 無利息期間 | なし | なし | なし | なし |

| 電話連絡 | 原則あり | 原則あり | 原則あり | 原則あり |

| 申込対象年齢 | 満20歳以上70歳未満の方 | 満20歳以上65歳未満の国内に居住する個人の方 | 満20歳以上満66歳未満の方 | 満年齢20歳以上62歳以下の方 |

※1.2024年5月14日(火)16:59までは金利半額キャンペーン実施中のため条件該当で0.95%~7.25%

※2.平日9~21時、土・日・祝日は9~17時)

※3.みずほ銀行の口座を持っている場合に限る

auじぶん銀行カードローン

| auじぶん銀行カードローン基本情報 | |

|---|---|

| 金利 | 年1.48%~17.5% |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短当日 |

| 無利息期間 | なし |

| ご利用限度額 | 10万円~800万円 |

| auじぶん銀行カードローン概要 | |

|---|---|

| 商品名 | auじぶん銀行カードローン |

| 利用限度額 | 10万~800万円 |

| 金利 | 1.48%~17.50% ※カードローン au限定割 誰でもコース:1.38%~17.4% |

| 担保・保証人 | 不要 ※保証会社であるアコム(株)の保証を受けられる方 |

| 遅延損害金 | 18.0% |

auじぶん銀行カードローンは、ネット銀行のauじぶん銀行が提供しているサービスです。申し込み年齢が満20歳以上70歳未満と、ほかのカードローンよりも年齢制限が広い特徴があります。

また、返済の引き落とし日を指定できる「期日指定返済」があるのも魅力で、給料日に合わせて引き落とし日を決定できるため、返済計画を立てやすいでしょう。

※リンク先はauじぶん銀行のカードローン商品です

三菱UFJ銀行カードローン「バンクイック」

| バンクイック基本情報 | |

|---|---|

| 金利 | 年1.4%~年14.6% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| 三菱UFJ銀行カードローン概要 | |

|---|---|

| 商品名 | バンクイック |

| 利用限度額 | 10万~500万円 |

| 金利 | 1.80%~14.60% |

| 担保・保証人 | 不要 ※保証会社であるアコム(株)の保証を受けられる方 |

| 遅延損害金 | 三菱UFJ銀行所定の遅延損害金 |

三菱UFJ銀行カードローンの「バンクイック」は、メガバンクの三菱UFJ銀行が提供するサービスです。

インターネットからであれば、24時間365日いつでも利用申し込みができます。ATM手数料無料で、アプリから振り込みでの借り入れにも対応している点が特徴です。

消費者金融と比べて金利も低く、少しずつ計画的に返済していく中長期的な利用にも適しています。

※リンク先は三菱UFJ銀行カードローン「バンクイック」のカードローン商品です

みずほ銀行カードローン

| みずほ銀行カードローン基本情報 | |

|---|---|

| 金利 | 2.0%~14.0% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| みずほ銀行カードローン概要 | |

|---|---|

| 商品名 | みずほ銀行カードローン |

| 利用限度額 | 10万~800万円 |

| 金利 | 2.00%~14.00% |

| 担保・保証人 | 不要 ※審査の結果、保障会社の保証を受けられる方 |

| 遅延損害金 | 19.9% |

みずほ銀行カードローンは、みずほ銀行が提供するサービスです。

申し込みは、バンクイック同様24時間365日いつでも可能で、WEB申し込みであれば店舗への来店や郵便物なしで利用できます。

銀行カードローンならではの金利の低さに加え、利用限度額の上限が800万円と高めに設定されているのも特徴です。(融資額上限は審査により決定されます)

高額利用を検討しているのであれば、低金利で利用できるみずほ銀行カードローンがおすすめです。

楽天銀行カードローン「スーパーローン」

| 楽天銀行カードローン基本情報 | |

|---|---|

| 金利 | 1.9%~14.5% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 限度額 | 10万円~800万円 |

| 楽天銀行カードローン概要 | |

|---|---|

| 商品名 | スーパーローン |

| 利用限度額 | 10万~800万円 |

| 金利 | 1.90%~14.50% |

| 担保・保証人 | 不要 ※楽天カード株式会社または三井住友カード株式会社が保証 |

| 遅延損害金 | 19.9% |

楽天銀行カードローンの「スーパーローン」は、楽天銀行が提供しています。利用に応じて楽天ポイントが付与されるなど、独自の特典がある点が特徴です。

ポイントランク(楽天のサービス利用金額に応じてランクアップする仕組み)によって、審査で優遇される可能性があります。

ただし、一般的なカードローンの申し込み可能な年齢が65歳以下なのに対し、楽天銀行カードローンの「スーパーローン」では62歳までである点に注意が必要です。

審査が甘い・ゆるい?カードローンの選び方

「カードローンの審査に通らない…」という方は、申し込みするカードローンが自分に合ってない可能性があります。

カードローンの特徴などは一見どこも同じようなサービス内容にも見えますが、実は細かくポイントが異なるのです。

自分が重視する点をよく理解して、それにあったカードローンを利用することも、カードローンの審査に通りやすくするための近道です。

審査通過率(成約率)の高さで選ぶ

カードローン事業者によっては、審査通過率(成約率)を公表しているところがあります。

カードローン審査の成約率が高いカードローンを利用することも、カードローンの審査を少しでも通りやすくするポイントです。

消費者金融のカードローンを利用したい場合は、各社の成約率を参考にしておくと良いでしょう。

ただし、銀行カードローンは成約率を公表していません。また、成約率は時期によっても変動するため、あくまで参考程度に留めてください。

| カードローン会社 | 2024年3月期(2023年1月~11月) |

|---|---|

| アコム | 40.7%~44.7% |

| プロミス | 34.7%~43.9% |

| アイフル | 27.7%~39.2% |

| レイク | 26.4%~26.6%(2023年1月~6月) |

(出典:プロミス「月次データ」、アイフル「月次データ」、レイク「四半期決算情報」)

成約率が最も高いアコムと比べて、レイクは15%程度低いことがわかります。大きな差はないものの、少しでも審査通過率が高いカードローンを選びたい場合は、参考にすると良いでしょう。

上限金利の高さで選ぶ

カードローンの利用時には、利用時にどれくらいの金利が発生するのかを確認することも大切です。

下記は銀行系と消費者金融系が取り扱っているカードローンの金利(年率)をまとめて一覧表になります。

| カードローン | 金利(年率) |

|---|---|

| プロミス | 年2.5~18.0% |

| アコム | 2.4%~17.9% |

| アイフル | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

| レイク(旧レイクALSA) | 4.5%~18.0% |

| 三菱UFJ銀行バンクイック | 1.8%~14.6% |

| 三井住友銀行カードローン | 1.5%~14.5% |

| りそな銀行カードローン | 1.99%~13.5% |

| みずほ銀行カードローン | 2.0%~14.0% |

| イオン銀行カードローン | 3.8%~13.8% |

| 楽天銀行カードローン | 1.9%~14.5% |

| ソニー銀行カードローン | 2.5%~13.8% |

| PayPay銀行カードローン | 1.59%~18.0% |

| 住信SBIネット銀行Mr.フリーローン | 3.775%~12.0% |

| 北海道銀行ラピッドカードローン | 1.9%~14.95% |

| 静岡銀行セレカ | 1.5%~14.5% |

| 愛媛銀行ひめぎんクイックカードローン | 4.4%~14.6% |

※2024年2月現在

カードローンの金利は、返済総額の差に直結するほか、業者ごとに金利は異なります。

しかし、金利が高い方がカードローンの審査には通過しやすいといわれています。

低金利のカードローン事業者の場合、滞納リスクが低い人に融資をしなければ利益を確保できない可能性が高くなるためです。

また、銀行カードローンは金利が低く、かつ審査が厳しい傾向にあります。

一方で、消費者金融の金利は高めに設定されており、審査は銀行カードローンに比べると若干通りやすい点が特徴です。

つまり、カードローンの審査が比較的甘い・ゆるいところを選ぶのであれば、金利が高い貸付業者を選択する必要があります。

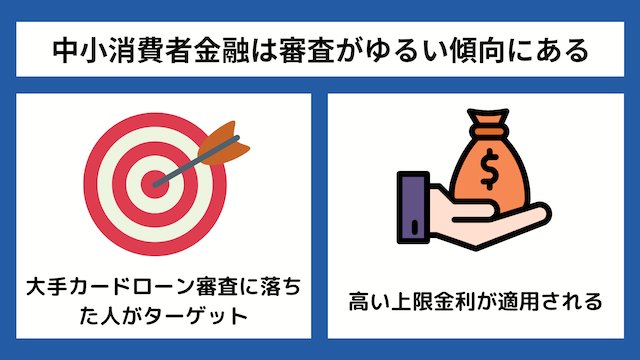

中小消費者金融は大手や銀行よりも審査が甘い・ゆるい傾向にある

比較的審査がゆるいカードローン会社とは、いわゆる中小消費者金融を指します。

大手消費者金融や銀行と比べて、金利が高めで審査がゆるい傾向にあるのが特徴です。

消費者金融は、CMで見かけることが多いアコムやプロミスだけではありません。いわゆる街金と言われるような、中小の消費者金融も多数あります。

もちろんきちんと金融庁に届け出を提出して運営をしている正規のキャッシング会社なので、闇金のような法外な金利が負担となって払えなくなる心配はありません。

実際中小消費者金融を利用するにあたって、どのようなメリット・デメリットがあるのでしょうか。

ここからは、中小消費者金融の特徴と大手との違いについて解説します。

大手カードローン審査に落ちた人がターゲット

中小の消費者金融カードローンは、業界内のシェアや知名度が大手と比べて圧倒的に低いため、大手の審査に落ちて困った人が、サービスの主なターゲットです。

そのため、大手カードローンと比較して、相対的に審査の難易度は低い傾向にあります。

とくに、大手が採用している機械的なスコアリング審査ではなく、人の手による審査や対面融資に対応している点が特徴です。

しかし、中小消費者金融はれっきとした正規の貸金業者であり、誰でも審査に通過する訳ではありません。

現時点で返済を滞納している、総量規制を上回る借り入れをしているなどの場合は、審査に通らない可能性が高くなります。

高い上限金利が適用される

中小消費者金融は、大手カードローンと比較して、借り入れ限度額が低めに設定されています。適用金利が高めになることが多いのも特徴です。

適用金利が高いほど短期間で資金を回収できるため、申込者に求める年収や属性評価の基準が相対的に低くなりやすい傾向にあります。

中小消費者金融のキャッシングのエイワと大手消費者金融のアコムの適用金利を比較してみましょう。

下の表は、エイワとアコムで10万円借りた際に適用される金利です。

| キャッシングのエイワ | 19.9436% |

|---|---|

| アコム | 17.9% |

適用金利は、審査内容によっては多少減ることもありますが、10万円程度の融資となると上限金利が適用されることがほとんどです。

貸金業法の金利上限は20%と定められていますが、上記の通りアコムの18%に対し、中小消費者金融のエイワは20%の上限に近い金利であることが分かります。

審査が甘い・ゆるいカードローンの審査基準

審査が甘い・ゆるいと言われるカードローンでも、審査は行われます。では、どのような基準で審査されているのでしょうか。

カードローンの事業者ごとに細かな違いはあるものの、一般的には以下の基準を満たしているかが審査で問われます。

それぞれ詳しく解説します。

安定した収入があること

いくら審査が甘い・ゆるいと言われるカードローンでも、安定した収入がなければ審査で落とされてしまいます。

「安定した収入」の基準はカードローン事業者によって異なりますが、以下の要件を多く満たしているほど審査が通りやすくなる傾向です。

しかし、専業主婦でも配偶者の収入で申し込めたり、無職でも年金収入があれば融資が受けられたりするカードローンもあります。

ただし、収入が低い、アルバイトやパートで働いているようなケースでは、カードローンの審査に通っても受けられる融資の金額は少なくなる傾向にあるので注意しましょう。

総量規制に収まる融資希望額であること

カードローンは、総量規制を超える借り入れがないかという点も審査基準の1つです。

総量規制とは、貸金業法で定められている貸付金額の上限規制を指します。総量規制では、借り入れ金額の上限が年収の3分の1までと定められており、これを上回る借り入れはできません。

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。

引用:貸金業法Q&A|金融庁

つまり、年収が300万円の人の場合100万円を超える借り入れはできません。他社での借り入れも含まれるため、新たに審査を申し込む際は総量規制に注意しましょう。

ただし、貸金業法が適用されるのは消費者金融のカードローンです。銀行系カードローンには適用されません。

しかし、返済能力を鑑みて、銀行系カードローンでも独自に総量規制に近い金額までの融資に留めている可能性があります。

「銀行系カードローンなら総量規制を超えていても借りられる」と安易に判断しないようにしてください。

過去の返済履歴「信用情報」に問題がないこと

信用情報もカードローン審査の重要なチェック項目の1つです。

信用情報には、申込者の過去の借り入れ経験や返済履歴、延滞・滞納・金融事故の有無がすべて記録されています。信用情報に傷があると審査に通ることができません。

例えば、過去に滞納していた経験があったり、債務整理や自己破産などの金融事故を起こしていたりすると、審査で落ちる可能性が高くなります。

カードローン事業者によっては、過去の信用情報に傷があっても現在の返済能力で審査してくれるところもあるので、不安な場合はそちらを検討してみると良いでしょう。

審査が甘い・ゆるいカードローンの審査にかかる時間は?

カードローンの審査にかかる時間は、カードローン事業者によって異なります。また、以下の状況に当てはまるケースでは、審査が長引くので注意が必要です。

具体的にどれくらいの時間がかかるのか、目安を紹介します。

最短即日審査に対応しているところもある

カードローン事業者の中には、最短即日審査・即日融資に対応しているところがあります。

中には、最短25分や30分で審査が完了するカードローンもあるので、急いでいるときはとても便利です。

しかし、これはあくまで「最短」であり、確実にこの時間で審査や融資が完了するとは限りません。

最短30分審査に対応しているところでも、実際に融資が受けられるまでに1~5時間程度かかるケースが多くあります。

銀行系カードローンは審査に時間がかかりやすい傾向

銀行系カードローンは、消費者金融のカードローンと比べて審査に時間がかかりやすい傾向にあります。

その理由は、消費者金融のカードローンと比べて銀行系カードローンの方が金利が低いことが多いからです。

カードローン事業者は、低金利で融資をした場合、高金利の商品よりも資金の回収や収益確保に時間がかかります。

万が一返済が滞ると赤字化のリスクに陥りやすいため、慎重に返済能力を審査しなければなりません。

その結果、銀行系カードローンの審査は、最短で翌営業日~1週間程度かかる可能性があります。

ただし、一部のネット銀行が提供するカードローンの中には即日審査に対応しているところもあるので、そちらを検討するのもおすすめです。

審査が甘い・ゆるいカードローンで審査落ちする5つの原因

カードローンの審査に落ちる原因が分かれば、あとは落ちる原因への対策を講じれば審査に通ります。そのため、まずは落ちる原因を把握することが大切です。

カードローンの審査に落ちる原因のトップ5を紹介します。

各ポイントを詳しく解説していきます。

信用情報に傷がある

銀行カードローンや消費者金融のカードローンに落ちやすいのは、信用情報に傷があるケースです。

信用情報とは、これまでのカードローンの申込みや利用履歴などの記録を指します。

カードローンの審査前には必ず信用情報が確認されます。

この信用情報に傷がつくようなことを起こしていると、基本的にカードローンの審査を通過することができません。

いくら審査のゆるいカードローンを探しても、自分の信用情報が傷だらけであれば、審査に落ちてしまいます。

そのため、まずはカードローンを利用できる状態か、信用情報を確認しておくことが大切です。

自分の信用情報は、手数料を支払うことで開示してもらえます。

詳しくは下記の記事も併せてチェックしてください。

すでに借りている残高が多い

カードローンの申し込みを行う前の段階で、すでに借りている残高が多いと融資審査に影響します。

カードローンの利用において消費者金融の場合は、総量規制という決まりがあるためです。

総量規制とは、収入の1/3までしか借り入れができないという法的な限度規制です。消費者金融の場合は、この規制があるため借り入れできる金額に制限があります。

そのため、すでに他のカードローンやキャッシングを利用している場合、総量規制を超える借り入れはできません。

総量規制の限度金額に近い融資額を希望すると、審査に落ちる可能性が高いでしょう。

借り入れ件数が多い

総量規制に限らず、借り入れの件数が多い場合もカードローンの審査に落ちる原因です。

全国銀行協会の定義の定義では「複数の業者から借金をしていて、返済が困難になっている状況」を多重債務と呼びます。

公式サイトなどで利用できる仮診断や仮審査などでも、4件を超えると利用できないと表示されるところがほとんどです。

複数の金融機関から借り入れている人から申し込みが来ても、「きちんと返済されないのでは」という判断をされる可能性が高いため、審査に通りにくくなります。

申し込みブラック

申し込みブラックとは、申し込みをしすぎて審査落ちすることです。

カードローンの申し込み履歴も信用情報に記録されます。そのため、一度にいくつも申し込みを行っているのも審査時にカードローン会社に伝わっている状態です。

返済能力がないと判断され、審査に落ちてしまうことがほとんどです。

仮に信用情報に傷が無くても、全ての申し込み審査が通ってしまって総量規制を超えることになると、貸金業法違反により融資を行ったカードローン会社側がペナルティを受けます。

そういった懸念からも、審査時に申し込みブラック状態の人は審査段階で落ちる可能性が高いです。

申し込みは1件ずつ行い、仮に審査に落ちてしまったら次の申し込みを行うようにしましょう。

また、1か月~3か月の間に融資審査の申し込みを行うカードローン数は3件までにとどめましょう。

多くの場合、3件を超えると審査に落ちてしまう確率が高いため、それ以上申しこんでいると、審査時に落ちます。

申し込み時に入力ミスがあった

カードローンのWEB申し込み時に、個人情報や勤務先情報の入力ミスがあった場合、カードローンの審査に落ちる原因になります。

カードローンの申し込み審査では、申告された内容が事実であるかを厳密に審査されるためです。

前述している信用情報に関してもさまざまな情報をもとに審査を行うので、少しでも情報の相違がみられると「虚偽の申告をした」として審査落ちの原因になりかねません。

入力ミスであっても、故意的な事実とは異なる申告であったとしても、カードローンの審査スタッフ側からすれば判断がつかないからです。

審査が甘い・ゆるいカードローンの審査に通りやすくするコツ

カードローンの審査通過率を上げるには、審査に通過しやすくなるコツを理解しておくことが大切です。具体的には、以下の点を意識しておくと良いでしょう。

それぞれ詳しく解説します。

申込の閑散期を狙う

カードローンの審査には、審査に通過しやすくなる時期があるのをご存知でしょうか。

カードローンは、申し込み閑散期にあたる2月は申込数が少ない傾向にあります。この閑散期の時期に狙って申し込みを行うのもおすすめです。

アコムの例では、2020年4月~8月の成約率では5月が最も高く、申し込み数は8月が一番多い結果となっています。

カードローン会社と言えど、毎月の融資数や融資額のノルマがあり、達成状況次第で融資審査がゆるくなるケースも少なくありません。

閑散期だと申し込み数が少なく、ノルマ未達成の際には、普段なら審査通過基準をやや満たしていない申し込み者でも、審査に通りやすいことがあります。

保証会社をチェックする

カードローンを申し込む際は、保証会社にも注意しましょう。

カードローンの審査は、審査自体をカードローン会社が行うのではなく、カードローン側が委託する保証会社が実施します。

その保証会社も、一社のカードローンを担当するわけではありません。複数のカードローン会社の保証を請け負っています。

審査内容は、保証会社内で共有されるのも特徴です。

仮に、カードローンの審査に落ちて他のカードローンに申し込みを行った場合でも、審査を担当している保証会社が同じだと審査を通過できません。

複数のカードローンを申し込む際は、担当の保証会社も確認することが大切です。

銀行カードローンと審査が甘い・ゆるい消費者金融は審査機関が異なる

銀行カードローンの方が審査が厳しく、消費者金融の方が審査が甘い・ゆるいと言われるのは、審査機関が異なるためです。

- 銀行:保証会社

- 消費者金融:原則自社審査

また、銀行と消費者金融では、審査でチェックされる信用情報の登録機関も異なります。

- 銀行:全国銀行個人信用情報センター(KSC)

- 消費者金融:信用情報機関(JICC・CICなど)

それぞれの特徴や具体的な違いについて解説します。

銀行カードローンの審査機関

銀行カードローンの審査機関は「保証会社」です。利用している保証会社は、銀行によって異なります。

銀行カードローンごとの保証会社は、以下の通りです。

| 銀行名 | 保証会社 |

|---|---|

| 三菱UFJ銀行「バンクイック」 | アコム |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス(株) |

| みずほ銀行カードローン | オリエントコーポレーション アイフル株式会社 |

| りそな銀行カードローン | りそなカード株式会社、オリックス・クレジット株式会社 株式会社オリエントコーポレーション |

| 横浜銀行カードローン | SMBCコンシューマーファイナンス(株) |

| イオン銀行カードローン | イオンフィナンシャルサービス(株) オリックス・クレジット(株) |

| 楽天銀行カードローン | 楽天カード株式会社 三井住友カード株式会社 |

上記のように銀行カードローンは、アコムやSMBCコンシューマーファイナンス(プロミス)など、消費者金融が保証会社として審査を請け負っている点が特徴です。

銀行のカードローンは銀行法が適用されるため、消費者金融のカードローンとは異なる基準で審査が行われます。

審査段階でチェックされる信用情報の確認は、全国銀行個人信用情報センター(KSC)に登録されている情報をもとに審査されることが一般的です。

消費者金融カードローンの審査機関

消費者金融のカードローンは、原則として自社審査を行っています。自社審査のため、比較的審査が完了するまでの時間が早いのも特徴です。

また、審査に面談を取り入れて「人柄審査」「対面融資」を行うなど、独自の審査方法を採用している消費者金融もあります。

このような審査方法では、現状の返済能力を加味して融資の可否を判断してくれるため、銀行カードローンよりも審査が甘い・ゆるいと言われる要因です。

信用情報は、株式会社日本信用情報機構(JICC)や株式会社シー・アイ・シー(CIC)などの信用情報機関に登録された記録を参照して審査が行われます。

また、消費者金融のカードローンは銀行カードローンとは異なり、銀行法ではなく「貸金業法」が適用される点が特徴です。

審査の甘い・ゆるいカードローンに関してよくある質問

ここからは、審査が甘い・ゆるいと言われるカードローンに関するよくある質問に回答します。

審査の甘い・ゆるいカードローンはやばい?

A.そもそも、審査のゆるいカードローンはありません。

審査がゆるいことをアピールしている業者は、ブラックな可能性が高いので要注意です。

「審査がゆるい」という広告には惑わされないよう、気をつけましょう。

気になる人は、上述の解説を改めて読んでみてください。

甘い・ゆるいと言われるカードローンの審査に落ちてしまうのはなぜ?

A.審査に落ちる原因に該当している可能性があります。

審査によく落ちる人は、まず原因を把握しましょう。

審査になぜ落ちるのか、原因が分かれば対策できます。

まずは、下記にあてはまる項目はないか、自分の状況を改めて振り返ってみましょう。

審査がゆるいところを探すのではなく、落ちる原因を把握し対策を講じることが大切です。

審査の甘さ・ゆるさだけでカードローンを選ぶのは危険

今回は審査のゆるいカードローンについて解説しました。

- 審査のゆるさを強調するのは正規の業者ではない

- 審査に通りやすくするためには、審査に落ちる原因を把握することが大切

- 中小消費者金融なら審査に通りやすい

- 中小消費者金融は審査には通りやすいが、金利が高いなどのデメリットもある

確かにカードローンの審査は比較的ゆるいですが、飛びついて利用すると、悪質な業者に引っかかり、状況が悪化してしまいかねないので慎重に選ぶことが大切です。

また、審査に通りやすくするための対策は沢山あるので、今回紹介したコツなどを駆使して、カードローンの審査に挑戦しましょう。

監修 FP 高柳政道

監修 FP 高柳政道

知識ゼロでも気軽に投資を始める為の資産運用コンサルタント・ファイナンシャルプランナー。

祖父が亡くなった相続で父が苦労しているのを目の当たりにして 自分がお金に詳しければ助けになったのでは?と考えてFPの勉強をはじめました。 だんだんとお金の勉強自体にハマってしまい、1級まで取得した次第です。

保有資格:1級ファイナンシャル、プランニング技能士、AFP、DCプランナー2